Udzielenie pożyczki zawsze wiąże się dla banku lub firmy pożyczkowej z pewnym ryzykiem. Nawet, jeśli dana osoba jest obecnie w dobrej sytuacji finansowej, zawsze może przecież, w pewnym momencie stracić pracę lub zachorować. W sytuacji, kiedy ryzyko to jest bardzo niskie, dana instytucja finansowa może nie wymagać dodatkowego zabezpieczenia zobowiązania, aby została udzielona pozytywna decyzja kredytowa. Wygląda to jednak inaczej, kiedy o pożyczkę wnioskuje osoba znajdująca się w trudnej sytuacji finansowej.

Otrzymanie niezabezpieczonej pożyczki może być dla niej bardzo trudne, a wręcz niemożliwe. Z tego względu powstał specjalny rodzaj pożyczek, który minimalizuje dla pożyczkodawcy ryzyko związane z niską zdolnością kredytową pożyczkobiorcy. Chodzi oczywiście o pożyczki pod zastaw. Czym one dokładnie są i jak działają? Jakie dokumenty są niezbędne do ich udzielenia? Czy rzeczywiście warto z nich korzystać? Na te i inne pytania wyczerpująco odpowiemy poniżej.

Spis treści

Czym jest pożyczka pod zastaw?

Pożyczki pod zastaw to zobowiązania, w ramach których pożyczkobiorca otrzymuje środki na dowolny cel, zabezpieczone zastawem ruchomości lub nieruchomości. Zastaw oznacza, że w razie problemów z terminową spłatą pożyczki wierzyciel będzie miał możliwość sprzedania przedmiotu zabezpieczenia, aby w ten sposób uzyskać środki na pokrycie kwoty zadłużenia.

Przedmiotem zastawu może być, w zależności od oferty danego pożyczkodawcy, na przykład dom lub mieszkanie bądź samochód (osobowy lub dostawczy). Zastaw rejestrowy pozwala pożyczkobiorcy dalej korzystać z pojazdu, zaś w przypadku zastawu zwykłego pozostaje on w posiadaniu pożyczkodawcy do momentu całkowitej spłaty zobowiązania.

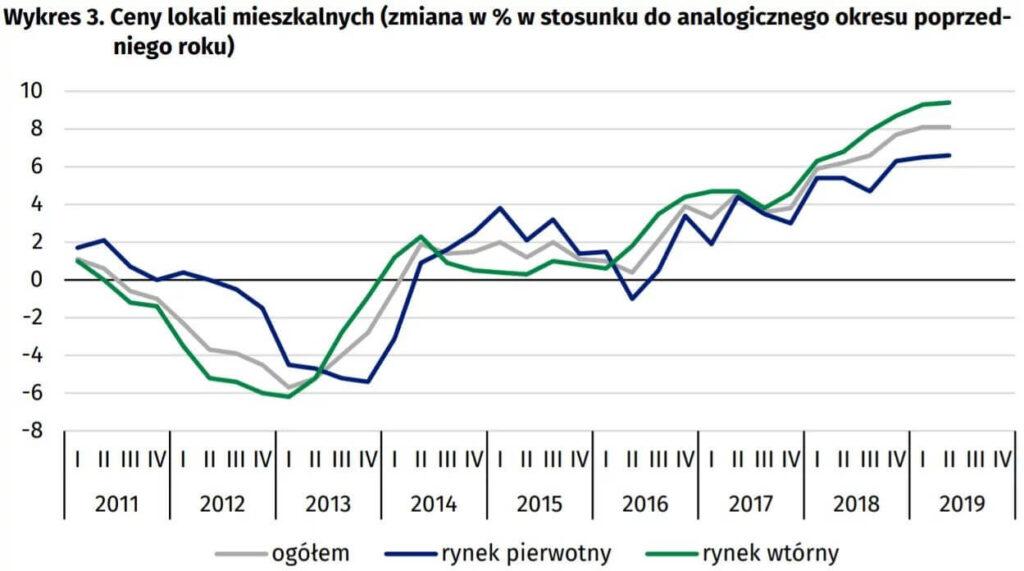

Maksymalna kwota pożyczki zależy często od wartości przedmiotu zastawu (czyli na przykład może wynosić 80% wartości nieruchomości). Tego typu zobowiązanie można zaciągnąć nawet na kilka lat. Z uwagi na fakt, że zastaw jest stosunkowo mocnym zabezpieczeniem spłaty zobowiązania, może się on wiązać z bardziej liberalnym podejściem danej instytucji finansowej do klientów znajdujących się w trudnej sytuacji.

1 Źródło: https://enerad.pl/aktualnosci/ceny-mieszkan-w-2019/

Jakie wymagania trzeba spełniać, aby móc skorzystać z pożyczki pod zastaw?

Pożyczki pod zastaw skierowane są do osób pełnoletnich, posiadających pełnię zdolności do czynności prawnych. Powinny one ponadto być jedynymi właścicielami ruchomości lub nieruchomości, które chcą zastawić w ramach tego typu pożyczki. Jeśli przedmiotem zabezpieczenia jest pojazd, pożyczkodawca może wymagać, aby posiadał on ważne ubezpieczenie OC.

Trzeba także mieć na uwadze, że w przypadku pożyczek pod zastaw, tak samo, jak i przy innych pożyczkach i kredytach, zostanie zweryfikowana zdolność kredytowa pożyczkobiorcy, a także jego historia kredytowa. W związku z tym, chociaż wymagania w przypadku pożyczki pod zastaw są z reguły niższe niż w przypadku pożyczki niezabezpieczonej, nie każdy ją dostanie. Problemami mogą okazać się choćby całkowity brak dochodów, czy też dużo negatywnych wpisów w BIK-u.

Pożyczka pod zastaw – dokumenty potwierdzające tożsamość i dochody

Pożyczki pod zastaw wiążą się z większą ilością formalności niż zwykłe pożyczki czy kredyty gotówkowe na dowolny cel. Wiąże się to z faktem, że poza dokumentami związanymi z tożsamością danej osoby i jej dochodami, trzeba również dostarczyć bankowi lub firmie pożyczkowej dokumenty związane z przedmiotem zabezpieczenia (czyli na przykład nieruchomością lub pojazdem).

Instytucja finansowa przed podjęciem decyzji musi bowiem nie tylko mieć pewność, że potencjalny kredytobiorca jest tym, za kogo się podaje i stać go na terminową spłatę zobowiązania. W przypadku pożyczek pod zastaw kluczowe jest też sprawdzenie, czy rzeczywiście dany klient jest właścicielem ruchomości lub nieruchomości, którą chce zastawić.

Jeśli chodzi o kwestę potwierdzania tożsamości, to nie obejdzie się bez ważnego dowodu osobistego. Wśród najczęściej wymaganych dokumentów potwierdzających dochody i ogółem sytuację finansową danej osoby można zaś wymienić:

- zaświadczenie o wysokości dochodów od pracodawcy

- wyciąg z konta bankowego (w przypadku zaciągania pożyczki w banku, w którym ma się konto wystarczy wyrazić zgodę na podejrzenie historii rachunku)

- aktualna umowa o pracę lub umowa zlecenie (w przypadku umowy zlecenie może być potrzebna również umowa poprzednia lub promesa od pracodawcy).

Jeśli pożyczkobiorca jest emerytem lub rencistą, może być konieczne dostarczenie ostatniego odcinka świadczenia, a także dokumentów potwierdzających prawo do świadczenia i okres, na który zostało przyznane. Osoby prowadzące własną działalność gospodarczą mogą za to zostać poproszone o zeznanie podatkowe za rok ubiegły czy dokumenty księgowe.

Dokumenty potwierdzające własność przedmiotu zastawu przy pożyczkach pod zastaw

To, jakie konkretnie dokumenty potwierdzające własność (i wartość) przedmiotu zastawu będą wymagane, zależy od jego typu, a także zasad panujących w danej instytucji finansowej. Najpewniejszym sposobem na poznanie ich pełnej listy jest poszukanie informacji na stronie internetowej instytucji finansowej, w której chcemy zaciągnąć pożyczkę pod zastaw.

Jeśli przedmiotem zabezpieczenia pożyczki ma być nieruchomość, spotkamy się prawdopodobnie z wymogiem dostarczenia jednego lub kilku dokumentów z poniżej listy:

- odpis z księgi wieczystej nieruchomości

- akt notarialny potwierdzający kupno nieruchomości (lub akt darowizny)

- wypis z rejestru gruntów,

- wycena nieruchomości (wykonana przez profesjonalistę zatwierdzonego przez daną instytucję finansową)

- zaświadczenie o niezaleganiu z czynszem w spółdzielni (lub we wspólnocie mieszkaniowej).

W przypadku pożyczki pod zastaw pojazdu mogą być z kolei potrzebne takie dokumenty, jak dowód rejestracyjny, Karta Pojazdu czy polisa OC.

Czy pożyczki pod zastaw się opłacają?

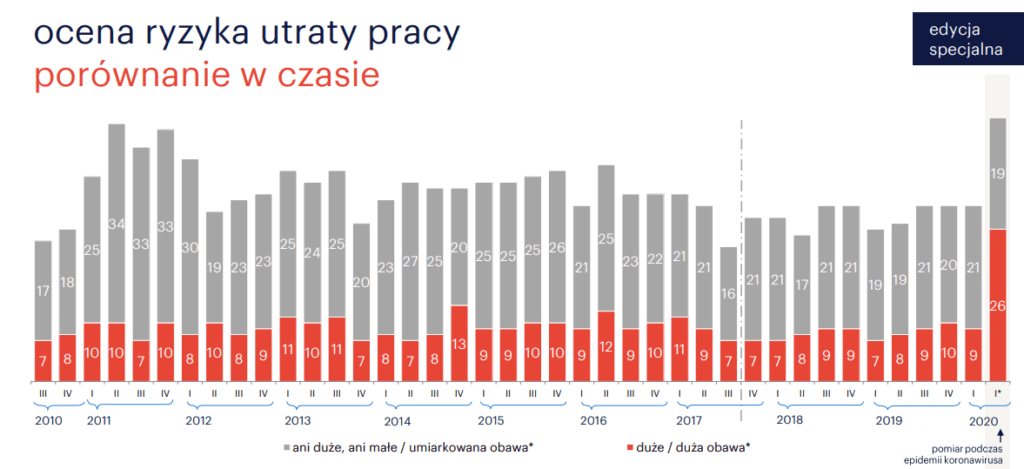

Pożyczki pod zastaw mogą być opłacalnym zobowiązaniem, jeśli dysponujemy wartościową nieruchomością lub ruchomością, którą możemy zastawić, a przy tym jesteśmy pewni, że będziemy w stanie spłacać pożyczkę w terminie. Ważna jest także stabilność zatrudnienia – utrata pracy może bowiem doprowadzić bardzo szybko do poważnych problemów ze spłatą zobowiązania na czas.

2 Źródło: https://enerad.pl/aktualnosci/pozyczki-w-lombardzie-kto-moze-z-nich-skorzystac-i-na-jakich-zasadach/

Jeśli jesteśmy pewni, że nic nie zagrozi naszym finansom, nie będziemy ryzykować, że utracimy zastawioną nieruchomość lub ruchomość, a jednocześnie zyskamy korzystną, długoterminową pożyczkę na wysoką kwotę, nawet, jeśli znajdujemy się w trudnej sytuacji finansowej.

Można spotkać się z różnymi ofertami pożyczek pod zastaw i nie wszystkie z nich są równie opłacalne. Dlatego też przy wyborze pożyczki należy być ostrożnym (dobrym pomysłem może być też poproszenie o pomoc dobrego eksperta kredytowego). Ostateczny koszt pożyczki pod zastaw zależy, tak jak w przypadku innych zobowiązań, od takich aspektów, jak oprocentowanie nominalne, prowizja za udzielenie pożyczki czy opłaty dodatkowe. Mogą pojawić się także pewne wydatki związane z ustanawianiem zabezpieczenia pożyczki.

Oceniając opłacalność danej oferty, warto zwracać uwagę na wskaźnik RRSO, który powinien się w niej pojawić. Rzeczywista Roczna Stopa Oprocentowania jest obliczana na podstawie wszystkich kosztów związanych z danym zobowiązaniem i daje lepszy wgląd w to, ile będzie kosztowało dane zobowiązanie, niż samo oprocentowanie nominalne.

Pożyczki pod zastaw – podsumowanie

Pożyczki pod zastaw są nietypowym, ale wartym uwagi typem zobowiązań finansowych, które pozwalają osobom znajdującym się w trudnej sytuacji finansowej uzyskać dodatkową gotówkę. Do ich głównych zalet należą możliwość uzyskania nawet bardzo wysokich sum, a także rozłożenia spłaty zobowiązania na długi okres. Warto więc takiego rodzaju pożyczki rozważyć, zwłaszcza, jeśli obawiamy się, że nie mamy szans na otrzymanie pozytywnej decyzji kredytowej bez zabezpieczenia pożyczki w jakiś sposób.

Przed podjęciem jakiejkolwiek poważnej decyzji warto jednak zwrócić się do wykwalifikowanego doradcy kredytowego i opowiedzieć mu o swojej sytuacji. Na podstawie zebranych informacji będzie on w stanie doradzić, jaki typ zobowiązania będzie dla danego klienta najkorzystniejszy (i na otrzymanie jakiego kredytu lub pożyczki szanse są największe). Pomoże także w załatwieniu wszelkich formalności, znalezieniu najlepszej dostępnej na rynku w danym momencie oferty, a także prowadzeniu negocjacji z potencjalnym pożyczkodawcą.

Zobacz również: Pożyczka pod zastaw samochodu