Kredyty hipoteczne to jedne z bardziej skomplikowanych zobowiązań finansowych dostępnych dla klientów indywidualnych. Jest wiele kwestii z nimi związanych, które warto rozważyć, zanim wybierze się określoną ofertę i podpisze umowę kredytową. Można wśród nich wyróżnić między innymi wkład własny, wymaganą dokumentację, a także ubezpieczenie kredytu hipotecznego (na przykład na życie, zdrowie czy od utraty pracy).

Szczególnie ciekawy, a przy tym relatywnie rzadko poruszany jest temat ubezpieczenia takiego zobowiązania. W Internecie i nie tylko krąży wiele mylnych informacji jego dotyczących, które mogą utrudnić podjęcie właściwej decyzji w jego zakresie. Z tego względu powstał ten artykuł, w którym znajdą się rzetelne odpowiedzi na najczęściej spotykane pytania. W takim razie, co takie ubezpieczenie daje i na czym polega? Ile kosztuje? Czy ubezpieczenie kredytu jest obowiązkowe? Czy też można zaoszczędzić poprzez jego pominięcie? Sprawdź!

Spis treści

Ubezpieczenie kredytu hipotecznego – na czym polega?

Ubezpieczenie kredytu hipotecznego to szeroka kategoria, która obejmuje różnego typu ubezpieczenia wykupywane wraz z kredytem hipotecznym. Niekoniecznie muszą one dotyczyć samego kredytu – mogą też dotyczyć samej nieruchomości (w tym przypadku bank może wymagać cesji środków uzyskanych z ubezpieczenia na jego rzecz w ramach zabezpieczenia kredytu).

Oznacza to, że przez ubezpieczenie hipoteki można rozumieć ubezpieczenie na życie (wypłacany w przypadku śmierci kredytobiorcy), od zachorowania (zazwyczaj dotyczy on ścisłego grona najpoważniejszych chorób, takich jak nowotwór czy białaczka), utraty pracy (nie licząc samodzielnego odejścia czy zwolnienia dyscyplinarnego) lub zniszczenia nieruchomości (na przykład w przypadku powodzi, pożaru lub innych tego typu nieszczęśliwych zdarzeń).

W zamian za opłacenie określonej kwoty, ubezpieczyciel zobowiązuje się wypłacić bankowi czy to stałą sumę, czy część procentową długu pozostałego do spłaty, po spełnieniu warunków wskazanych w polisie. Ubezpieczenie może być opłacone z góry przy podpisywaniu umowy kredytowej lub w formie comiesięcznych rat.

Jaki jest koszt ubezpieczenia kredytu hipotecznego?

Ciężko jest jednoznacznie wskazać, jaki jest koszt ubezpieczenia kredytu hipotecznego. Wynika to bowiem między innymi z takich kwestii, jak kwota kredytu i okres spłaty zobowiązania. Nie bez znaczenia są także warunki ubezpieczenia (na przykład to, jaka dokładnie kwota zostanie wypłacona i po spełnieniu jakich wymagań) – im będą one lepsze, tym zazwyczaj wyższa będzie za nie opłata.

Znaczenie ma też między innymi wiek i stan zdrowia kredytobiorcy, szczególnie, jeśli chodzi o ubezpieczenie na życie, czy też od zachorowania lub utraty pracy. W przypadku ubezpieczenia samej nieruchomości, kluczowy będzie jej wiek i stan, a także teren, na którym się ona znajduje. To, gdzie nieruchomość jest ulokowana, wpływa bowiem na prawdopodobieństwo jej uszkodzenia.

Jeśli dom lub mieszkanie zostało wybudowane na terenie podmokłym, zagrożonym powodzią, jest większa szansa, że dojdzie do uszkodzenia budynku i ubezpieczyciel będzie musiał wypłacić ubezpieczenie. W związku z tym koszt takiego ubezpieczenia na tym terenie może być wyższy.

1 Źródło: https://enerad.pl/finanse/kredyt-hipoteczny/ubezpieczenie-kredytu-hipotecznego/

Ubezpieczenie kredytu hipotecznego od śmierci – zabezpieczenie dla banku i spadkobierców

Ubezpieczenie kredytu hipotecznego od śmierci, nazywane też ubezpieczeniem na życie, jest jednym z najczęściej spotykanych zabezpieczeń przy tego typu kredytach. Jest ono stosowane szczególnie w przypadku, kiedy zobowiązanie zaciąga pojedynczy kredytobiorca, a nie dwie osoby lub więcej. Dzięki takiemu zabezpieczeniu bank ma pewność, że nawet w najgorszym przypadku otrzyma przynajmniej część swojej należności.

Warto wskazać, że ubezpieczenie kredytu hipotecznego od śmierci jest korzystne nie tylko z punktu widzenia banku, ale też kredytobiorcy. Wraz ze śmiercią kredytobiorcy, dług nie znika, a przechodzi na spadkobierców wraz ze spadkiem. W praktyce oznacza to, że, jeśli spadkobiercy będą chcieli przejąć nieruchomość wciąż obciążoną hipoteką, spadnie na nich obowiązek dalszego regulowania kredytu. Dzięki ubezpieczeniu na życie, można uniknąć takiego scenariusza częściowo lub nawet w całości, w zależności od dokładnych warunków ubezpieczenia i kwoty pozostałej do spłaty.

Czy ubezpieczenie kredytu hipotecznego jest obowiązkowe?

Pytanie, czy ubezpieczenie kredytu hipotecznego jest obowiązkowe powtarza się bardzo często. Sprawa ta jest mniej oczywista niż mogłoby się wydawać. Ustęp 1 artykułu 9 Ustawy o kredycie hipotecznym oraz nadzorze nad pośrednikami kredytu hipotecznego i agentami brzmi bowiem następująco:

„Kredytodawca nie może dokonywać sprzedaży wiązanej w związku z zawarciem umowy o kredyt hipoteczny (…)” – wyjątkiem jest tutaj sytuacja, w której dodatkowym produktem, z którym nierozerwalnie złączony jest kredyt, jest darmowy rachunek płatniczy lub ROR. Jednak tylko pod warunkiem, że służy on do obsługi kredytu hipotecznego, wpłacania środków przeznaczonych na spłatę kredytu lub do gromadzenia środków na zabezpieczeni kredytu w razie nieterminowej spłaty.

Ten zapis sugerowałby, że ubezpieczenie w kredycie hipotecznym jest możliwe (ponieważ dalej ustawa stwierdza, iż sprzedaż łączona, czyli taka, gdzie kredyt jest łączony z innymi produktami, ale nie są one wymagane, jest dozwolona), ale nie konieczne. Warto jednak pochylić się także nad ustępem 2 tego samego artykułu, który brzmi:

„Kredytodawca może wymagać od konsumenta zawarcia lub posiadania umowy ubezpieczenia dotyczącej umowy o kredyt hipoteczny lub przelewu wierzytelności z tej umowy ubezpieczenia na kredytodawcę, informując jednocześnie konsumenta o możliwości wyboru oferty dowolnego ubezpieczyciela odpowiadającej minimalnemu zakresowi ubezpieczenia akceptowanemu przez kredytodawcę”.

Co to oznacza w rzeczywistości? Ubezpieczenie kredytu hipotecznego nie jest ustawowo wymagane w przypadku absolutnie żadnego kredytu, ale banki mają możliwość wprowadzenia takiego wymagania ze swojej strony. Trzeba jednak podkreślić, że większość z nich decyduje się na to, w związku z czym w praktyce trudno jest obecnie zaciągnąć kredyt bez ubezpieczenia.

Z reguły konieczne jest przede wszystkim ubezpieczenie samej nieruchomości, dodatkowo wymagane są też niekiedy na przykład ubezpieczenie na życie lub ubezpieczenie od utraty pracy. Wszystko jednak zależy od woli i oferty danej instytucji finansowej, więc w teorii można próbować na przykład zaproponować jakieś alternatywne zabezpieczenie zamiast ubezpieczenia.

Gdzie można ubezpieczyć kredyt hipoteczny?

Powyżej już zasygnalizowano, że ubezpieczenie kredytu hipotecznego nie musi zostać zawarte z samym bankiem czy współpracującą z nim instytucją, ale warto dokładniej tę kwestię omówić. Bank udzielający kredytu z pewnością będzie chciał zaoferować klientowi swój własny produkt ubezpieczeniowy, ale kredytobiorca może również wybrać analogiczne ubezpieczenie w innym towarzystwie ubezpieczeniowym i nie powinno spowodować to odrzucenia jego wniosku kredytowego.

Przez analogiczne ubezpieczenie należy rozumieć takie, które spełnia przynajmniej minimalne warunki ubezpieczenia, które jest skłonny zaakceptować kredytodawca (ale może też być lepsze). Czyli, jeśli na przykład bank wymaga ubezpieczenia nieruchomości na wypadek pożaru, takie zdarzenie powinno być pokrywane również przez niezależną firmę ubezpieczeniową. Dodatkowo ubezpieczenie może również pokrywać np. powódź.

2 Źródło: https://finanse.rankomat.pl/poradniki/kredyt-hipoteczny-produkty-dodatkowe/

Ubezpieczenie kredytu hipotecznego – podsumowanie

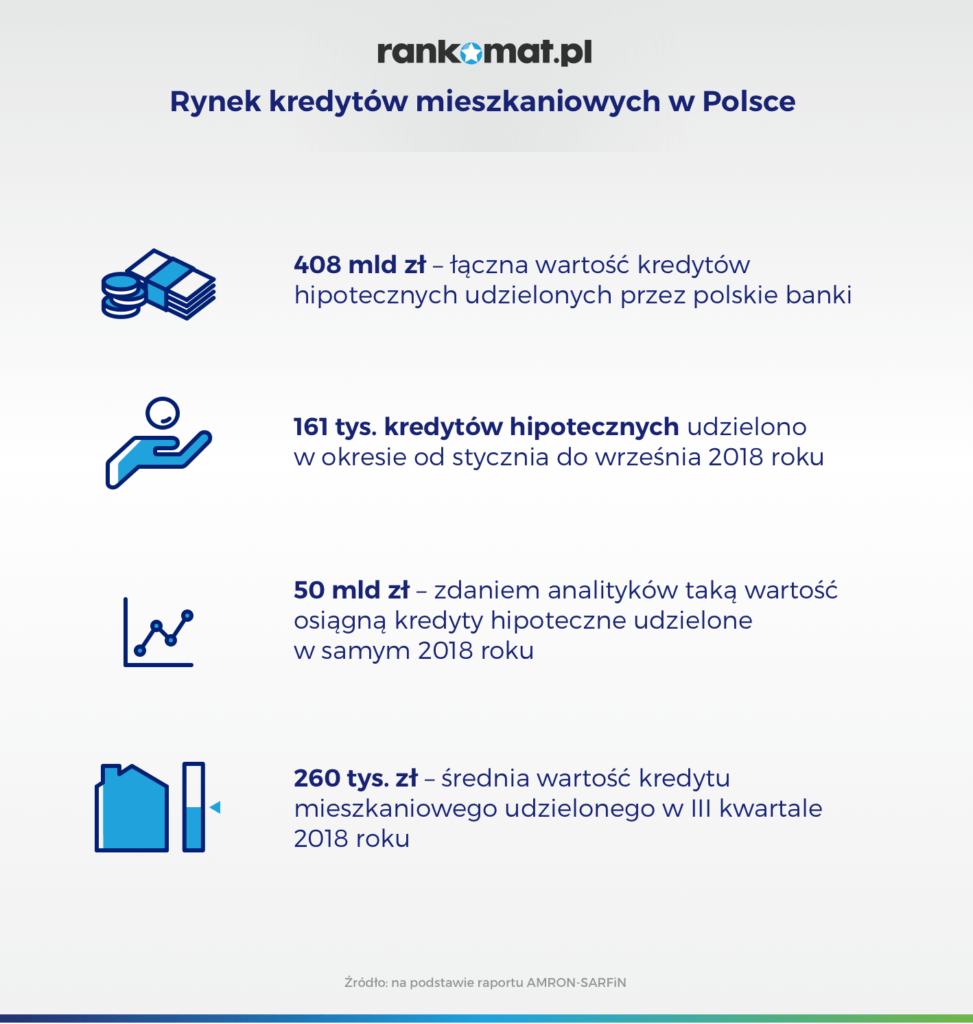

Ubezpieczenie kredytu hipotecznego to warty uwagi temat, nic więc dziwnego, że tak często można spotkać różnorodne pytania jego dotyczące. Zwłaszcza biorąc pod uwagę, jak bardzo popularny ten typ kredytów jest w naszym kraju. Zanim jednak zaciągnie się takie zobowiązanie, dobrze jest poszerzyć swoją wiedzę na ten temat, aby móc podjąć rozsądną i korzystną decyzję na temat tego, jakie ubezpieczenie wykupić i gdzie.

Dzięki temu nie będziemy niepotrzebnie przepłacać, a także nie będziemy musieli się stresować w przypadku, gdy przydarzy się nam jakieś nieszczęśliwe wydarzenie. Zniszczenie przez powódź, pożar, trąby powietrzne – takie zagrożenia są całkowicie realne w naszym kraju, zwłaszcza na niektórych terenach. Nie da się też do końca przewidzieć, co w czasie spłaty zobowiązania przydarzy się w życiu kredytobiorcy. Banki więc bardzo zachęcają do ubezpieczenia zobowiązań. Nie tylko hipotecznych, ale też na przykład gotówkowych.

Ubezpieczenie kredytu hipotecznego – najczęściej zadawane pytania

Czy warto ubezpieczyć kredyt hipoteczny?

Jak już wspomniano powyżej, nie zawsze kredytobiorca może mieć wybór co do tego, czy kredyt zostanie ubezpieczony, czy też nie. W związku z tym opłacalność takiego rozwiązania często nie wpływa na to, czy zostanie ono wykorzystane. Jednak, ogółem mówiąc, w wielu przypadkach takie ubezpieczenie kredytu hipotecznego może okazać się przydatne. Kredyty hipoteczne są bowiem zaciągane na długi okres, w związku z czym niemałe jest zagrożenie, że w tym czasie kredytobiorca zachoruje, straci pracę czy też sama nieruchomość zostanie uszkodzona.

Na co należy zwracać uwagę, wybierając ubezpieczenie kredytu hipotecznego?

Wybierając ubezpieczenie kredytu hipotecznego, należy przede wszystkim zwracać uwagę, co ono dokładnie obejmuje. Jeśli jest to na przykład ubezpieczenie od choroby, warto sprawdzić, jakie dokładnie choroby będą podstawą do wypłaty środków. Podobnie w przypadku ubezpieczenia od utraty pracy – nie każda przyczyna zwolnienia może zostać zaakceptowana przez ubezpieczyciela. Powinno się także dokładnie sprawdzić, jaką kwotę wypłaci ubezpieczyciel po spełnieniu warunków lub jaką część procentową zobowiązania pokryje.

Czy przy wcześniejszej spłacie bank musi zwrócić część ubezpieczenia kredytu hipotecznego?

W przypadku kredytów hipotecznych zaciągniętych po 2020 roku, przy wcześniejszej spłacie kerdytu hipotecznego bank ma obowiązek zwrócenia kredytobiorcy proporcjonalną część już poniesionych kosztów związanych z zobowiązaniem. Jeśli więc przy zaciąganiu kredytu z góry opłacono ubezpieczenie za cały okres, a kredyt spłacono na przykład w połowie ustalonego okresu spłaty, można domagać się zwrotu części kosztów. Nie ma takiej opcji w przypadku, gdy ubezpieczenie jest opłacane „na bieżąco”, z każdym kolejnym miesiącem – w takim przypadku nie doszło bowiem do nadpłaty.