Zaciągając kredyt czy inny rodzaj zobowiązania finansowego, kredytobiorca ryzykuje. Nawet, jeśli otrzyma pozytywną decyzję kredytową, jest pewna szansa, że podczas spłaty kredytu zmniejszą się jego dochody i nie będzie w stanie terminowo spłacać zobowiązania. Wtedy pojawiają się takie konsekwencje, jak odsetki karne za opóźnienie w spłacie, płatne monity, wpisy na listy dłużników czy nawet skierowanie sprawy do sądu i egzekucja komornicza. Ryzyko związane z kredytami, a konkretniej ryzyko kredytowe dotyczy jednak także banków.

Banki są ogromnymi instytucjami, więc nie zagrozi im jeden nieterminowo spłacany kredyt gotówkowy, który przeciętnie opiewa na kwotę kilkunastu lub kilkudziesięciu złotych. Jeśli jednak nagle okaże się, że setki tysięcy klientów nie są w stanie spłacać zobowiązań na czas, pojawia się problem. Dlatego też ryzyko kredytowe to kwestia tak istotna. W takim razie, czym dokładnie jest ryzyko kredytowe? Na jakiej podstawie banki oceniają ryzyko kredytowe i jak je zmniejszają? Odpowiedzi na wszystkie te pytania można znaleźć poniżej.

Spis treści

Ryzyko związane z działaniami banków – najważniejsze rodzaje

Można wyróżnić bardzo wiele rodzajów ryzyka, z którymi muszą zmagać się banki. Wynika to z faktu, że prowadzą one bardzo różnorodne działania, do tego na ogromną skalę. Z ich usług korzystają zarówno osoby prywatne, jak i firmy i instytucje, a w ofercie znajdują się dziesiątki produktów finansowych. Dlatego też nie można ryzyka, jakie dotyczy banków, sprowadzić tylko do jednego mianownika. Konieczne jest wyodrębnienie poszczególnych typów, z których najważniejsze to:

- ryzyko kredytowe

- ryzyko operacyjne

- ryzyko rynkowe

- ryzyko niewypłacalności

- ryzyko stopy procentowej.

Tematem tego artykułu jest konkretnie ryzyko kredytowe, które zostanie szczegółowo zdefiniowane poniżej. Warto jednak również pokrótce wyjaśnić inne rodzaje ryzyka, które mogą pośrednio wpływać również na pewne działania banków, które później odczuwają kredytobiorcy.

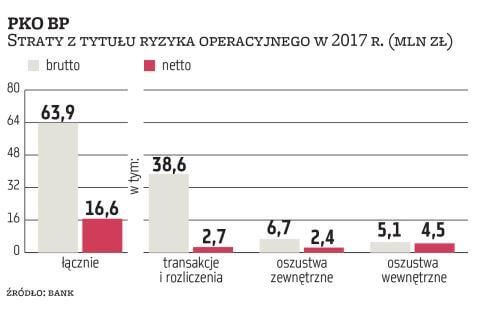

Ryzyko operacyjne wiąże się między innymi z oszustwami, czy to dokonywanymi przez pracowników banków, czy osoby trzecie. Największe polskie banki tracą w ramach ryzyka operacyjnego średnio kilkadziesiąt milionów złotych rocznie.

1 Źródło: https://www.parkiet.com/Parkiet-PLUS/306269958-Banki-ile-traca-na-oszustwach-pracownikow-i-wyludzeniach.html

Ryzyko rynkowe dotyczy niepomyślnych sytuacji na rynku, czy to krajowym, czy globalnym. Na wzrost tego typu ryzyka mogą wpływać takie wydarzenia, jak niepokój społeczny i protesty, wojna, a także kryzys zdrowotny.

Ryzyko niewypłacalności nie wiąże się z potencjalną niewypłacalnością klientów prywatnych, a samej instytucji finansowej.

Ryzyko stopy procentowej ma znaczenie szczególnie w przypadku kredytów z oprocentowaniem stałym. Kredyt oprocentowany przykładowo 7% może być korzystny zarówno dla banku, jak i dla klienta w momencie jego zaciągnięcia, ale za jakiś czas stopy procentowe w nowych ofertach mogą znacznie wzrosnąć (na przykład z powodu inflacji), a wtedy taka niska stopa procentowa będzie już dla banku problematyczna.

Czym jest ryzyko kredytowe?

Będące przedmiotem tego artykułu ryzyko kredytowe dotyczy sytuacji, w której klient nie spłaca zobowiązania na czas, czy to dlatego, że pogorszyła się jego sytuacja finansowa, czy z innych względów.

Pojedynczy nierzetelny klient nie jest dużym problemem, ale, kiedy jest takich klientów więcej, bank natrafia na możliwość utraty płynności finansowej i może na przykład nie być w stanie finansować nowych kredytów.

Na czym polega zarządzanie ryzykiem kredytowym?

Zarządzanie ryzykiem kredytowym to wszystkie działania związane z jego monitorowaniem, oceną, analizą i redukcją. W zarządzaniu ryzykiem kredytowym nie chodzi tylko o to, aby je zmniejszać. Kluczowe jest też zrozumienie, skąd ono pochodzi, jak mogą na nie wpłynąć poszczególne decyzje banku i jaki poziom ryzyka kredytowego będzie dla banku dużym zagrożeniem, a jaki można przyjąć jako niezbędny element funkcjonowania w sektorze finansowym.

W zarządzaniu ryzykiem kredytowym można wyróżnić dwie kategorie:

- zarządzanie indywidualnym ryzykiem kredytowym

- zarządzanie portfelem ryzyka kredytowego.

Jak wskazuje sama nazwa, zarządzanie indywidualnym ryzykiem kredytowym dotyczy podejściem banków do konkretnego klienta. Bardzo istotne są więc dane dotyczące tej określonej osoby, takie jak jej zarobki, forma zatrudnienia, wiek, koszty utrzymania, bieżące zobowiązania i nie tylko.

Zarządzanie portfelem ryzyka kredytowego ma charakter zbiorczy. Dotyczy zarządzania całym ryzykiem wynikającym ze wszystkich typów kredytów i innych produktów bankowych oferowanych przez daną instytucję.

Ryzyko kredytowe – jak banki je oceniają?

Banki oceniają ryzyko kredytowe związane z udzieleniem kredytu danej osobie poprzez obliczenie jej zdolności kredytowej, a także sprawdzenie historii kredytowej. Zdolność kredytowa, która oznacza zdolność do terminowej spłaty całości zobowiązania, obliczana jest na podstawie takich aspektów, jak:

- wysokość wynagrodzenia

- forma zatrudnienia

- koszty utrzymania

- ilość i wysokość obecnych zobowiązań.

Istotne dla banku jest także to, ile osób przystępuje do kredytu. W przypadku większej ilości kredytobiorców ryzyko jest mniejsze, ponieważ jest większe prawdopodobieństwo, że w razie braku spłaty zobowiązania uda się odzyskać należność.

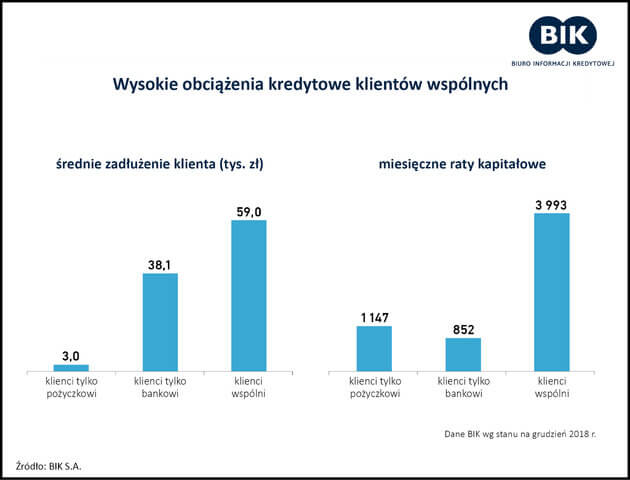

Jednocześnie klienci wspólni są średnio znacznie bardziej zadłużeni (wpływa na to m.in. fakt, że wspólnie zaciąga się przede wszystkim kredyty hipoteczne, opiewające na ogół na bardzo duże kwoty), a także płacą większe raty.

2 Źródło: https://media.bik.pl/publikacje/read/421269/wykres-dnia-bik-wysokie-obciazenie-kredytowe-klientow-wspolnych

Jak instytucje finansowe zmniejszają ryzyko kredytowe?

Banki mają wiele sposobów na zmniejszanie ryzyka kredytowego, zarówno w odmienieniu do pojedynczych klientów, jak i całego portfela danej instytucji finansowej.

Warto wskazać, że zasadniczo nie ma możliwości, aby ryzyko kredytowe było zerowe – bank zawsze musi godzić się na pewny jego wskaźnik. Im jest on wyższy, tym wyższe też zazwyczaj potencjalne dochody, ale także wyższa jest szansa na pojawienie się dużych strat.

Najistotniejsze działania, które podejmują banki w celu zmniejszenia ryzyka kredytowego, to:

- odrzucanie wniosków, które nie przeszły pomyślnie weryfikacji zdolności kredytowej i historii kredytowej

- dalsze monitorowanie kredytów już po ich udzieleniu

- w razie potrzeby ustalenie dodatkowych zabezpieczeń zobowiązania.

Zabezpieczenie zobowiązania może być konieczne szczególnie w przypadku niskiej zdolności kredytowej lub wysokiej kwoty kredytu. Dzięki niemu bankowi łatwiej będzie odzyskać swoją należność w razie braku terminowej spłaty kredytu, w związku z tym ryzyko kredytowe związane z jego udzieleniem spada.

Do najczęściej spotykanych zabezpieczeń kredytu należą hipoteka, zastaw i poręczenie. Niekiedy konieczne jest także ubezpieczenie kredytu (jeśli nie jest wymagane, zazwyczaj można również zazwyczaj wykupić je dobrowolnie).

Co zrobić, żeby zmniejszyć swoje indywidualne ryzyko kredytowe?

Jak już wspomniano, w swoich działaniach banki uwzględniają zarówno bardziej ogólne aspekty, związane z zarządzaniem całym portfelem ryzyka kredytowego, jak i kwestie indywidualnego ryzyka kredytowego. Przeciętny klient nie ma wpływu na szeroką strategię banku, wynikającą m.in. z ogółu sytuacji finansowej milionów klientów, ale ma wpływ na swoją własną sytuację. Dzięki temu może zmniejszyć swoje indywidualne ryzyko kredytowe, jeśli podejmie pewne działania.

Chodzi tutaj przede wszystkim o zwiększenie swoich zarobków, zadbanie o posiadanie optymalnej formy zatrudnienia, jeśli jeszcze jej nie mamy (mowa o umowie o pracę na czas nieokreślony, która jest preferowana przez banki), a także zbudowanie pozytywnej historii kredytowej. O ile ciężko jest niekiedy zwiększyć swoje zarobki, a zmiana formy zatrudnienia również bywa uciążliwa, tak zadbanie o swoją historię kredytową powinno być możliwe do wykonania przez większość kredytobiorców.

Można to zrobić na przykład poprzez zakup tanich urządzeń elektronicznych, mebli czy dowolnych innych przedmiotów na tak zwane „raty 0%”. Warto to robić nawet, jeśli stać nas, aby daną rzecz kupić za gotówkę. Z uwagi na zerowe oprocentowanie nie przepłacimy wybierając zamiast tego raty, a szybko i bez problemu wygenerujemy pozytywne wpisy w historii kredytowej.

Warto zwrócić uwagę na fakt, że ryzyko kredytowe najbardziej podnoszą co prawda negatywne wpisy w historii kredytowej, ale również całkowicie pusta historia będzie przez banki niemiło widziana. Wynika to z faktu, że ciężko jest w takiej sytuacji ocenić, czy dana osoba będzie rzetelnym dłużnikiem, czy też nie.

Nie można oprzeć się na jej wcześniejszym zachowaniu, ponieważ nie ma żadnych danych na ten temat. Dobrym pomysłem jest więc wygenerowanie pewnej ilości pozytywnych wpisów jak najszybciej. Nawet, jeśli obecnie nie planujemy zaciągać dużych kredytów, to niewątpliwie okaże się to pomocne na przykład wtedy, kiedy przyjdzie czas na wzięcie kredytu hipotecznego na dom lub mieszkanie.

Ryzyko kredytowe – podsumowanie

Ryzyko kredytowe to niezwykle rozbudowany temat, który trudno jest w pełni wyczerpać w jednym artykule. Powyżej znajdują się jednak wszystkie najważniejsze informacje, które mogą być istotne dla klientów banków i innych instytucji finansowych. Wiedza, czym jest ryzyko kredytowe i od czego zależy, przyda się nie tylko osobom zainteresowanym finansami i bankowością, ale też każdemu, kto kiedykolwiek zaciągał zobowiązanie finansowe lub dopiero planuje to zrobić.

Informacje dotyczące tego, w jaki sposób działają banki i czym się kierują, będą pomocne szczególnie dla tych, którzy otrzymali negatywną decyzję kredytową lub podejrzewają, że bank może odrzucić ich wniosek. Poprawa swojej sytuacji w oczach banku bywa czasochłonna i niełatwa, ale warto to zrobić, ponieważ na dłuższą metę może to oszczędzić wiele stresu i nerwów, a także może pozwolić na otrzymanie kredytu na lepszych warunkach.