Kredyt refinansowy to jeden z produktów finansowych oferowanych przez placówki bankowe. Jest on szczególnie przydatnym rozwiązaniem w przypadku posiadania długoterminowych zobowiązań, takich jak choćby kredyty hipoteczne, które mogą być obciążające dla budżetu domowego. Przyjrzyjmy się mu bliżej, zwracając uwagę na jego cechy charakterystyczne, zasady ubiegania się o niego, a także jego zalety i wady. Zapraszamy do lektury!

Spis treści

Co to jest kredyt refinansowy?

Kredyt refinansowy to forma kredytu, która polega na przeniesieniu zobowiązania finansowego z jednego banku do innego w celu uzyskania lepszych warunków spłaty. Bank, który udziela go, spłaca dotychczasowe zadłużenie wobec innego kredytodawcy, natomiast klient spłaca nowy kredyt według ustalonych zasad. Jest to więc zobowiązanie celowe, które ma pokryć aktualnie spłacany, niekorzystny dług.

Dla kogo przeznaczony jest kredyt refinansowy?

Kredyt refinansowy powinny rozważyć osoby, które posiadają zobowiązanie finansowe będące zbyt dużym obciążeniem dla nich. Okoliczności, w jakich warto rozważyć skorzystanie z tej opcji, to szansa na pozyskanie lepszych warunków kredytowania. Można więc powiedzieć, że dotyczy to kredytobiorców, którzy podpisali umowę kredytową na gorszych zasadach, zmieniła się im sytuacja finansowa i uniemożliwia spłatę dotychczasowej raty kredytowej czy też pojawiła się korzystniejsza oferta powiązana np. z niższym oprocentowaniem lub dłuższym okresem spłaty. Oferta kredytu refinansowego może więc szczególnie zainteresować tych, którzy spłacają kredyt hipoteczny zaciągnięty w czasach wysokich stóp procentowych, kiedy były one znacznie droższe oraz osoby, u których pojawiły się problemy finansowe.

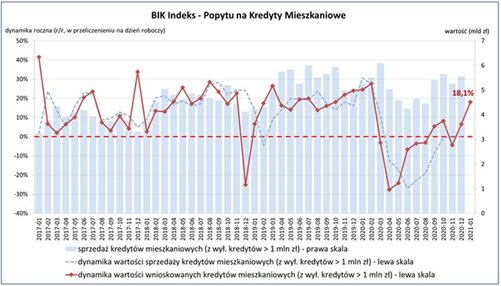

Źródło: https://media.bik.pl/informacje-prasowe/640858/bik-indeks-popytu-na-kredyty-mieszkaniowe-wyniosl-w-styczniu-2021-r-18-1

Jakie są rodzaje kredytów refinansowych?

Kredyty refinansowe dotyczą różnych rodzajów zobowiązań finansowych, jednak najczęściej stosowane są w przypadku kredytów hipotecznych. Korzystając z kredytu refinansowego hipotecznego, przenosi się zadłużenie z jednego banku do innego, co pozwala na zdobycie lepszych warunków spłaty.

Poza tym możemy zdecydować się na refinansowanie, takich zobowiązań jak kredyty inwestycyjne czy kredyty gotówkowe. Przy kredycie inwestycyjnym oprocentowanie bardzo różni się ze względu na branżę i ryzyko przedsięwzięcia. Refinansowy kredyt inwestycyjny jest opłacalny, gdy pierwotny kredyt zaciągnięty został w niekorzystnej sytuacji firmowej, z którą udało się już uporać.

Z kolei kredyty gotówkowe występują na dość szeroką skalę i nie są zabezpieczone hipoteką. Ich refinansowanie może się opłacać, zwłaszcza gdy pierwotny kredyt gotówkowy został przyznany na niekorzystnych warunkach w stosunku do tych obowiązujących aktualnie, pierwotny kredyt powiązany był z drogimi umowami wiązanymi czy też w sytuacji poprawienia zdolności kredytowej. Poza tym gotówkowy kredyt refinansowy jest dobrą alternatywą, gdy chce się całkowicie zerwać współpracę z dotychczasowym bankiem. Niemniej, wskazane jest refinansowanie kredytów gotówkowych pozyskanych na bardzo niekorzystnych warunkach, zwłaszcza gdy chodzi o duże kwoty i długi okres spłaty takiego zobowiązania.

Na jakich zasadach udzielany jest kredyt refinansowy?

Zasady udzielania kredytu refinansowego sprowadzają się do analizy kredytobiorcy. Jedną z istotniejszych determinant jest posiadanie odpowiedniej zdolności kredytowej. Dodatkowo uzyskanie go wymaga złożenia wniosku z kompletem wymaganych dokumentów. W momencie zaaprobowania wniosku dochodzi do spłaty innego pojedynczego zobowiązania. Refinasowanie odnosi się do przeniesienia kredytu do innego banku. Pożyczone środki trafiają bezpośrednio na rachunek kredytodawcy udzielającego pierwotnego kredytu lub kredytobiorcy, który zobowiązany jest spłacić wskazane w umowie zadłużenie i potwierdzić to w określonym w umowie czasie aktualnemu kredytodawcy. Co do zasady, nowe zadłużenie powinno być tańsze.

Oprocentowanie kredytu refinansowego

Oprocentowanie kredytu refinansowego może różnić się w zależności od banku i obowiązującej w nim polityki kredytowej. Warunki umowy mogą być odmienne w różnych instytucjach, a dodatkowo mogą być wystosowane w indywidualny sposób wobec konkretnego klienta.

Kredyt refinansowy – koszt

Na koszt kredytu refinansowego składają się wydatki powiązane z udzieleniem nowego zobowiązania finansowego. Mowa tutaj o prowizji, której wysokość zależy od placówki bankowej i może kształtować się na poziomie od 0% do 3% kwoty kredytu, ale też o opłacie za ubezpieczenie kredytu, zabezpieczającej kredytodawcę przed ewentualnymi stratami w przypadku niespłacenia go przez kredytobiorcę. Poza tym trzeba liczyć się z kosztami związanymi ze spłatą dotychczasowego kredytu, czyli z prowizją za wcześniejszego uregulowanie rat.

Dla przykładu: przyjmijmy, że kredytobiorca zaciąga kredyt refinansowy w wysokości 200 000 zł na okres 30 lat. Oprocentowanie kredytu wynosi 6% w skali roku. Prowizja za udzielenie kredytu wynosi 1% kwoty kredytu, czyli 2 000 zł. Opłata za ubezpieczenie kredytu wynosi 0,5% kwoty kredytu, czyli 1 000 zł. Opłata za wycenę nieruchomości wynosi 1 000 zł. Opłata za prowadzenie konta bankowego wynosi 10 zł miesięcznie, czyli 3 600 zł w ciągu 30 lat. Prowizja za wcześniejszą spłatę kredytu wynosi 2% kwoty kredytu, która zostanie spłacona przed terminem, czyli 4 000 zł.

W takim przypadku całkowity koszt kredytu refinansowego wyniesie 255 600 zł. Składają się na niego:

- koszt związany z udzieleniem nowego kredytu:

- prowizja za udzielenie kredytu: 2 000 zł,

- opłata za ubezpieczenie kredytu: 1 000 zł,

- opłata za wycenę nieruchomości: 1 000 zł,

- opłata za prowadzenie konta bankowego: 3 600 zł,

- razem: 7 600 zł,

- koszt związany ze spłatą dotychczasowego kredytu:

- prowizja za wcześniejszą spłatę kredytu: 4 000 zł,

- razem: 4 000 zł.

Wymagane dokumenty

Tak naprawdę katalog dokumentów wymaganych przy kredycie refinansowym może być różny, co zależy od ustaleń wewnętrznych w banku. Jednak ogólnie można przyjąć, że podstawowe dokumenty, jakie należy przedłożyć, to:

- dowód tożsamości – dowód osobisty lub w ściśle określonych przypadkach paszport,

- dokumenty pozwalające ustalić zdolność kredytową – są niezbędne do weryfikacji, czy kredytobiorca jest w stanie spłacić nowy kredyt,

- dokumenty potwierdzające źródła dochodu, w tym zaświadczenie o zatrudnieniu, oświadczenia o dochodach i PIT,

- dokumenty potwierdzające dodatkowe zobowiązania finansowe (np. kredyty, karty kredytowe) – dokumenty dotyczące dotychczasowego zobowiązania kredytowego są niezbędne do wyliczenia kosztów refinansowania, w tym prowizji za wcześniejszą spłatę kredytu,

- zaświadczenie o saldzie zadłużenia.

Oczywiście należy też przygotować odpowiednio wypełniony wniosek kredytowy. Warto pamiętać, że podmiot przyjmujący go wraz z załącznikami może wymagać dodatkowych dokumentów, jeśli uzna to za konieczne.

Kredyt refinansowy – zalety i wady

Kredyt refinansowy, jak każdy inny instrument finansowy zaciągany w placówce bankowej, posiada zarówno zalety, jak i wady. Te pierwsze to:

- obniżenie miesięcznych rat – jeśli oprocentowanie nowego kredytu jest niższe niż oprocentowanie dotychczasowego kredytu, to miesięczne raty nowego kredytu będą niższe; to może w istocie odciążyć domowy budżet i ułatwić spłatę zobowiązania,

- zmiana warunków kredytu – refinansowanie kredytu może być okazją do zmiany innych warunków kredytu, takich jak okres kredytowania, wysokość prowizji lub ubezpieczenia, co może przynieść korzyści,

- konsolidacja zobowiązań – refinansowanie kredytu może być sposobem na konsolidację kilku zobowiązań w jedno; to może ułatwić zarządzanie finansami i zmniejszyć koszty całkowite kredytu.

Z kolei słabe strony to:

- koszt refinansowania – refinansowanie kredytu wiąże się z kosztami, takimi jak prowizja za udzielenie kredytu, ubezpieczenie kredytu, prowizja za wcześniejszą spłatę kredytu, co może zmniejszyć korzyści finansowe wynikające z refinansowania,

- refinansowanie kredytu może wiązać się ze zmianą banku, co wymaga spełnienia dodatkowych formalności oraz poświęcenia czasu na sprostanie im – jeśli jednak dzięki takiej operacji uda się obniżyć ogólny koszt kredytu o kilka tysięcy złotych, to nie powinny być większą przeszkodą,

- zmniejszenie zdolności kredytowej – refinansowanie kredytu może zmniejszyć zdolność kredytową kredytobiorcy, co może skutkować trudnościami w uzyskaniu innego zobowiązania finansowego w najbliższej przyszłości.

Na co uważać, decydując się na refinansowanie kredytu?

Podejmując decyzję o refinansowaniu kredytu, należy wziąć pod uwagę następujące czynniki:

- różnice w oprocentowaniu – jeśli oprocentowanie nowego kredytu jest niższe niż oprocentowanie dotychczasowego kredytu, to refinansowanie może być opłacalne; jednak należy pamiętać, że różnica w oprocentowaniu powinna być na tyle duża, aby pokryć koszty związane z refinansowaniem,

- koszt refinansowania – refinansowanie kredytu wiąże się z kosztami, takimi jak prowizja za udzielenie kredytu, ubezpieczenie kredytu, prowizja za wcześniejszą spłatę kredytu; warto dokładnie przeanalizować te koszty, zanim zostaną podjęte konkretne kroki,

- okres kredytowania – jeśli okres kredytowania nowego kredytu jest dłuższy niż okres kredytowania dotychczasowego kredytu, to refinansowanie może zwiększyć koszty całkowite kredytu,

- zmianę banku – refinansowanie kredytu może wiązać się ze zmianą placówki, dlatego też trzeba zapoznać się z różnymi ofertami, aby znaleźć najkorzystniejszą dla siebie,

- zmniejszenie zdolności kredytowej – refinansowanie kredytu może zmniejszyć zdolność kredytową kredytobiorcy, co może utrudnić uzyskanie kredytu w najbliższej przyszłości.

Oto kilka wskazówek, które mogą pomóc w ostatecznym wydaniu opinii co do podjęcia decyzji o refinansowaniu kredytu:

- porównanie propozycji pochodzących z różnych placówek – należy zwrócić uwagę na oprocentowanie kredytu, koszty związane z refinansowaniem, okres kredytowania oraz inne warunki kredytu,

- wykonanie symulacji kredytu – zaznajomienie się z wieloma ofertami banków może być czasochłonne, aby ułatwić sobie zadanie, można skorzystać z kalkulatora kredytu, który pozwala obliczyć wysokość miesięcznych rat kredytu, całkowity koszt kredytu itd.,

- skonsultowanie się z doradcą finansowym – jeśli nie ma się pewności co do tego, czy refinansowanie kredytu jest korzystne, zasadne jest nawiązanie kontaktu z doradcą finansowym, który przeanalizuje sytuację finansową i oceni opłacalność refinansowania.

Na co można przeznaczyć kredyt refinansowy?

Jak już zauważyliśmy, kredyt refinansowy można przeznaczyć na spłatę innego zobowiązania finansowego, z którego wynika dla kredytobiorcy obowiązek w postaci uiszczania comiesięcznych rat. Jeśli oprocentowanie nowego kredytu jest niższe niż oprocentowanie dotychczasowego, to miesięczne raty nowego kredytu będą niższe. To może odciążyć domowy budżet i ułatwić spłatę zadłużenia. Ponadto refinansowanie kredytu może być okazją do zmiany innych warunków, takich jak okres kredytowania, wysokość prowizji lub ubezpieczenia. Ostateczne wykorzystanie kredytu refinansowego zależy od indywidualnych potrzeb i możliwości kredytobiorcy.

Źródło: https://bank.pl/czy-w-polsce-mozliwe-sa-kredyty-z-zerowym-oprocentowaniem/

Jaką zdolność kredytową muszę mieć, aby otrzymać kredyt refinansowy?

Aby otrzymać kredyt refinansowy, nie ma ściśle określonego wymogu co do zdolności kredytowej. Banki stosują własne kryteria. Oceniając potencjalnego pożyczkodawcę, uwzględniają takie kwestie, jak:

- historia kredytowa – sprawdzają ją w Biurze Informacji Kredytowej; ważne jest, aby nie mieć opóźnień w spłacie zobowiązań; im dłuższa i bardziej pozytywna historia spłat, tym większa jest ich przychylność,

- dochód – oceniają zdolność do spłaty rat nowego kredytu, a dokonają tego, analizując dochody np. z tytułu umowy o pracę, działalności gospodarczej itd.; im wyższy dochód, tym lepsze widoki na otrzymanie kredytu refinansowego,

- wkład własny – w przypadku kredytów hipotecznych, bank może wymagać wkładu własnego; wyższa kwota wkładu własnego może wypaść z korzyścią w momencie procesowania,

- zadłużenie – oceniają poziom obecnego zadłużenia; im jest wyższe, tym mniejsza szansa na pozyskanie pozytywnej odpowiedzi.

Ogólnie rzecz biorąc, im lepsza jest sytuacja finansowa i im bardziej pozytywną historię spłat posiada się, tym większe szanse na otrzymanie kredytu refinansowego.

Kiedy opłaca się refinansować kredyt?

Nie mamy co do tego wątpliwości, że refinansowanie kredytu może być korzystnym rozwiązaniem, jeśli wiąże się z obniżeniem miesięcznych rat, zmianą warunków kredytu lub konsolidacją zobowiązań. Jak można zauważyć, dotyczy to określonych okoliczności. Warto pomyśleć o omawianym instrumencie finansowym, gdy:

- prowizje lub oprocentowanie kredytów danego typu spadły w czasie trwania umowy kredytowej,

- zdolność kredytowa wzrosła,

- zmieniła się sytuacja rodzinna, co może mieć wpływ na polepszenie kondycji finansowej,

- dotychczasowy bank odmawia renegocjacji warunków kredytowych.

Jednak przed podjęciem ostatecznej decyzji o refinansowaniu, trzeba dokładnie przeanalizować wszystkie koszty i korzyści wynikające z niego. Rozważne jest porównanie jak największej liczby ofert i ocenienie opłacalności kredytu. Jeśli okaże się, że warunki kredytowania będą lepsze i tym samym uda się zaoszczędzić dzięki niemu sporo gotówki, można być spokojnym, podpisując umowę kredytową.

Gdzie szukać najtańszego kredytu refinansowego?

Każdy zapewne chciałby sięgnąć po najtańszy kredyt refinansowy. Należy jednak pamiętać o tym, że nie zawsze jest to najlepszym wyznacznikiem. Dlatego na podstawie naszego doświadczenia możemy zasugerować, aby poszukiwania właściwego produktu finansowego oprzeć na następujących elementach:

- swoich potrzebach – warto odpowiedzieć sobie, jaka kwota jest potrzebna, jaki okres spłaty jest preferowany oraz jakie są oczekiwania co do oprocentowania i prowizji,

- zdolności kredytowej,

- przeanalizowaniu różnych ofert,

- skorzystaniu z porównywarek dostępnych w Internecie,

- skonsultowaniu sprawy z doradcą kredytowym,

- sprawdzeniu opinii o wybranym oferencie,

- negocjowaniu warunków kredytowych.

Kredyt refinansowy a ulga odsetkowa

Jeśli ktoś zastanawia się nad tym, jaki jest związek kredytu refinansowego z ulgą odsetkową, spieszymy z odpowiedzią. Zanim to jednak nastąpi, chcemy wskazać, że ulga odsetkowa to odliczenie od dochodu, które przysługuje podatnikom zaciągającym kredyt mieszkaniowy. Warunki skorzystania z niej są następujące:

- kredyt musi zostać zaciągnięty na cele mieszkaniowe,

- kredyt musi zostać zaciągnięty w latach 2002-2006,

- umowa kredytowa musi być zawarta przed 1 stycznia 2007 roku,

- kredyt musi być spłacany w ratach kapitałowo-odsetkowych,

- podatnik musi być właścicielem lub współwłaścicielem nieruchomości, na której zakup został zaciągnięty kredyt.

Jak już wykazaliśmy, refinansowanie kredytu hipotecznego polega na zaciągnięciu nowego kredytu na spłatę starego. Jeśli więc refinansuje się go pod rygorem, że spełnia warunki ulgi odsetkowej, to:

- można nadal sięgnąć po ulgę odsetkową,

- kwota odliczenia liczona jest od odsetek zapłaconych w roku podatkowym od nowego kredytu refinansowego,

- ważne jest, aby nowy kredyt refinansowy został zaciągnięty na ten sam cel, co pierwotny kredyt.

Jeżeli refinansuje się kredyt hipoteczny, który nie spełnia warunków ulgi odsetkowej, to nie można skorzystać z ulgi odsetkowej od nowego kredytu refinansowego. To oznacza, że refinansowanie kredytu hipotecznego nie ma wpływu na ulgę odsetkową, jeśli nowy kredyt refinansowy spełnia te same warunki, co pierwotny kredyt.