Wiele polskich firm decyduje się na skorzystanie z zewnętrznych źródeł finansowania, takich jak pożyczka dla firm czy kredyt dla firm. Nie musi to automatycznie oznaczać, że dane przedsiębiorstwo znajduje się w złej sytuacji czy jest nieprawidłowo zarządzane. Za pomocą pożyczek można między innymi sfinansować różne inwestycje i projekty, które pomogą firmie się rozwinąć, a które są zbyt ambitne, aby można było pokryć je w całości ze zgromadzonych oszczędności.

Zanim jednak zaciągniemy tego typu zobowiązanie, warto zgromadzić więcej informacji na temat tego typu produktów finansowych. Jakie wymagania trzeba spełnić, aby móc z nich skorzystać i które dokumenty będą do tego potrzebne? Ile kosztują pożyczki dla firm i czy opłaca się z nich korzystać, czy lepiej wziąć kredyt? Wszystkie te kwestie zostaną dokładnie omówione poniżej.

Spis treści

Pożyczka dla firm – ile wynosi i na co jest udzielana?

Pożyczka dla firm może zostać udzielona przez bank lub instytucję pozabankową. Maksymalna kwota takiego zobowiązania może wynosić nawet kilkaset tysięcy złotych (w skrajnych przypadkach kilka milionów złotych), aczkolwiek dotyczy to głównie banków. Firmy pożyczkowe z reguły oferują maksymalnie kilkadziesiąt tysięcy złotych. Okres spłaty również bywa różnorodny i może sięgać nawet kilku lat.

Pożyczki firmowe często udzielane są na dowolny cel związany z prowadzoną działalnością gospodarczą, co oznacza, że można przeznaczyć pozyskane środki na bieżące potrzeby firmy (zakup towarów, surowców, opłacenie podatków i wynagrodzeń), ale też na przykład, na inwestycje. Zdarzają się też jednak oferty pożyczek celowych (na przykład pożyczek inwestycyjnych) bądź pożyczek przeznaczonych dla konkretnych grup i branż, takich jak pożyczki dla deweloperów.

Pożyczki firmowe a kredyty – podobieństwa i różnice

Warto w pierwszej kolejności wskazać, że banki udzielają kredytów na podstawie zapisów Prawa bankowego, zaś w przypadku pożyczek stosuje się przepisy zawarte w Kodeksie cywilnym. Co ważne, w przypadku zobowiązań zaciąganych przez firmy zarówno w przypadku kredytów, jak i pożyczek nie obowiązuje Ustawa o kredycie konsumenckim. Jest tak z uwagi na fakt, że, jak sama nazwa wskazuje, dotyczy ona kredytów dla konsumentów, a nie przedsiębiorców.

Kredytu może udzielić jedynie bank, zaś pożyczka dla firm znajduje się w ofercie różnych instytucji finansowych. Dodatkowo, kredyty mogą wiązać się z większą ilością formalności i dłuższym czasem oczekiwania (a także wyższymi wymaganiami wobec potencjalnych kredytobiorców), ale bywają tańsze niż pożyczki. Każdy przedsiębiorca musi więc sam zdecydować, na jakich aspektach zależy mu najbardziej i na tej podstawie podjąć decyzję, czy lepsza w jego wypadku będzie pożyczka, czy inna forma finansowania.

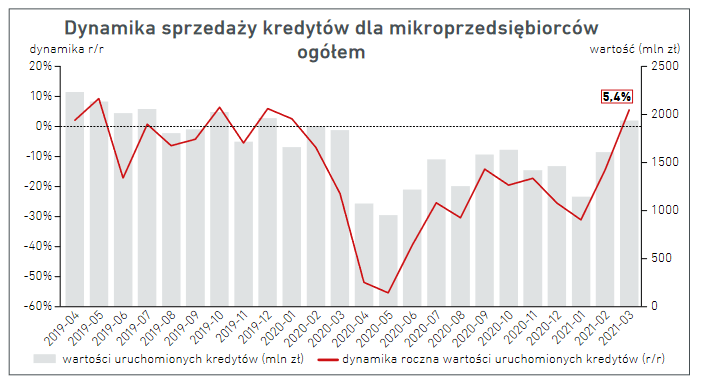

1 Źródło: https://media.bik.pl/informacje-prasowe/662152/newsletter-kredytowy-bik-mikroprzedsiebiorcy-najnowsze-dane-o-sprzedazy-kredytow-dla-mikrofirm-marzec-2021-r

Najczęściej spotykane pytania – pożyczka dla firm

Pożyczka dla firm, czy to w banku, czy instytucji pozabankowej, jest bardzo popularnym produktem finansowym. Zarówno wśród małych, jak i średnich oraz dużych firm. Jeśli jednak nie miało się z nią wcześniej do czynienia, jest kilka ważnych pytań, na które powinno się poznać odpowiedzi, zanim rozpocznie się proces zaciągania tego typu zobowiązań.

Jakie dokumenty są potrzebne do pożyczki dla firm?

Dokładny wykaz dokumentów, które będą niezbędne do zaciągnięcia pożyczki dla firm, są zależne od zasad panujących w danej instytucji finansowej. Z reguły instytucje pozabankowe wymagają mniejszej ilości dokumentów niż banki, ale nie zawsze.

Zastanawiając się nad zaciągnięciem pożyczki firmowej, trzeba przygotować się na przedstawienie takich dokumentów, jak:

- zaświadczenie o niezaleganiu ze składkami w ZUS/US

- wyciąg z konta firmowego

- dokumenty rejestrowe (przykładowo dokument potwierdzający wpis do CEIDG)

- dokumenty księgowe (np. KPiR)

- zeznanie podatkowe za rok ubiegły.

Dokładna lista powinna być dostępna na stronie internetowej banku lub firmy pożyczkowej, która ma w swojej ofercie pożyczkę dla firm. Należy pamiętać, że dokumenty tego typu mają ograniczoną ważność, a więc na przykład bank mógłby nie przyjąć zaświadczenia o niezaleganiu ze składkami w ZUS-ie i Urzędzie Skarbowym sprzed roku.

Czy pożyczka dla firm może być kosztem uzyskania przychodu?

Koszty uzyskania przychodu pozwalają przedsiębiorcom stworzyć swego rodzaju tarczę podatkową i w pełni legalnie obniżyć należną kwotę podatku dochodowego. Mają zastosowanie w przypadku rozliczenia na zasadach ogólnych oraz podatku liniowego.

Działa to w ten sposób, że po ustaleniu przychodu za dany okres odlicza się od niego wszystkie koszty, a dopiero od tej kwoty oblicza się podatek dochodowy. Do kosztów uzyskania przychodu zalicza się wszelkiej maści wydatki związane z prowadzeniem działalności, takie jak choćby zakup nowego oprogramowania czy sprzętu biurowego.

Można się zastanawiać, czy pożyczka dla firm również jest kosztem uzyskania przychodu. Odpowiedź na to pytanie brzmi: tak, ale tylko częściowo. O ile zobowiązanie zostało zaciągnięte na cele związane z prowadzoną działalnością gospodarczą, można odliczyć od przychodu wszelkiego rodzaju koszty z nim związane, m.in. prowizję i odsetki. Warunkiem jest jednak to, aby te wydatki zostały rzeczywiście poniesione, a nie tylko naliczone. Kosztem uzyskania przychodu nie jest natomiast część kapitałowa raty pożyczki (lub kredytu).

Jakie warunki trzeba spełnić, aby otrzymać pożyczkę firmową?

Każdy pożyczkodawca może samodzielnie ustalić, jakie warunki będzie musiało spełnić przedsiębiorstwo, aby pożyczka dla firm była w jego zasięgu. Najczęściej spotykane są wymagania odnośnie do sytuacji finansowej firmy.

Instytucja finansowa bada ją na podstawie wspomnianych wcześniej dokumentów, takich jak dokumenty księgowe oraz wyciąg z konta firmowego. Im lepsza sytuacja finansowa firmy, tym na wyższą pożyczkę będzie ona mogła liczyć. Zazwyczaj weryfikowane jest również, czy firma ma negatywną historię kredytową lub znajduje się na listach dłużników.

Dzięki temu można łatwiej ustalić, czy potencjalny pożyczkobiorca będzie spłacał swoje zobowiązania na czas. Brak terminowych płatności w przeszłości jest znakiem ostrzegawczym dla potencjalnego wierzyciela i może znacząco utrudnić otrzymanie pozytywnej decyzji kredytowej.

Wiele instytucji finansowych decyduje się także na udzielanie pożyczek jedynie przedsiębiorstwom, które działają na rynku już od dłuższego czasu, na przykład od roku lub dwóch lat. Wynika to z faktu, że pierwszy rok działalności firmy jest zazwyczaj ciężki, z uwagi na konieczność znalezienia swojego miejsca na rynku i pozyskania pierwszych klientów, co nie w każdym przypadku się udaje.

2 Źródło: https://twojewirtualnebiuro.pl/pl/mini-przeglad-sektora-msp-w-polsce/

Pożyczka dla firm – podsumowanie

Pożyczka dla firm to produkt finansowy, który niejednokrotnie może okazać się przydatny. Na przykład dlatego, że pomoże przedsiębiorstwu przetrwać załamanie rynku czy szybko rozwinąć się dzięki kosztownej, ale skutecznej inwestycji. Wśród ofert pożyczek firmowych występuje tak duża różnorodność, między innymi w zakresie okresu spłaty i maksymalnej wysokości, że każda firma powinna być w stanie znaleźć odpowiednie rozwiązanie dla siebie

Przy pozyskiwaniu finansowania dla firm, zwłaszcza na dużą kwotę, warto skorzystać z pomocy wykwalifikowanych specjalistów. Szczególnie, jeśli nie posiada się dużego doświadczenia lub wiedzy w zakresie finansów i bankowości. Próbując pozyskać pożyczkę samodzielnie, podczas gdy nie mamy do tego odpowiednich kwalifikacji, ryzykujemy, że uzyskamy decyzję odmowną bądź wybierzemy mało korzystną ofertę i będziemy niepotrzebnie przepłacać.