Pożyczki to produkty finansowe oferowane przez instytucje pozabankowe i banki, które cieszą się dużą popularnością wśród Polaków. Wynika to między innymi z ich prostoty – w wielu przypadkach formalności z nimi związane zostały ograniczone do minimum. Warto pamiętać, że poniżej kwoty 1000 złotych można zawrzeć umowę pożyczki ustnie, natomiast przy większych zobowiązaniach prawo wymaga już zachowania formy pisemnej (chociaż oczywiście umowę można spisać także przy pożyczkach na mniejsze kwoty).

Dzięki pisemnej umowie można uniknąć niedopowiedzeń i późniejszych problemów z interpretacją pewnych ustaleń. W razie, gdyby jakieś ustalenia związane z pożyczką były niejasne, zawsze można do niej wrócić i poszukać w niej odpowiednich zapisów. Tak więc, co warto o niej wiedzieć? Jak powinna wyglądać umowa pożyczki, kiedy można ją wypowiedzieć i czy trzeba zapłacić od niej podatek? Wszystkie te kwestie zostaną dokładnie omówione poniżej.

Spis treści

Umowa pożyczki – na czym polega?

Umowa pożyczki może zostać spisana między osobą prywatną a przedsiębiorcą zajmującym się udzielaniem pożyczek (firmą pożyczkową, bankiem), ale też między dwoma osobami prywatnymi. Kwestie prawne związane z tymi dokumentami reguluje Kodeks cywilny, w przeciwieństwie do kredytów, które udzielane są na podstawie zapisów ustawy Prawo bankowe.

Jest to dokument stwierdzający fakt udzielenia pożyczki na określonych warunkach, wyznaczający termin jej zwrotu (w przypadku zobowiązań na czas określony) i wskazujący zasady postępowania w takich przypadkach, jak odstąpienie od umowy czy jej wypowiedzenie. Powinien on zostać podpisany przez obie strony. Jednocześnie warto wspomnieć, że w przypadku zobowiązań zawieranych przez Internet obecnie stosuje się często nie podpisy odręczne, a weryfikację woli zawarcia umowy za pomocą przelewu lub innych podobnych metod.

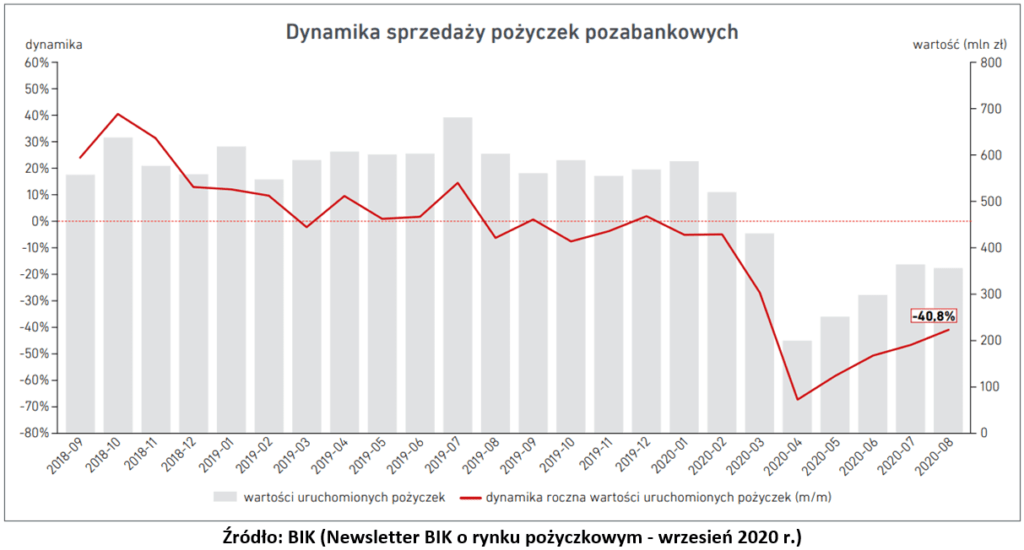

1 Źródło: https://www.kalkulator.pl/rynek-pozyczkowy-powoli-wychodzi-na-prosta/

Umowa pożyczki – wzór

Umowa pożyczki nie ma jednego uniwersalnego wzoru – każdy może sporządzić własny, dodając do niego preferowane przez siebie zapisy (o ile są one zgodne z przepisami prawa). Warto jednak zadbać o to, aby zawierała ona wszystkie najważniejsze informacje, dzięki którym nie będzie później problemu z jej interpretacją. Wśród nich można wymienić:

- dane obu stron umowy

- kwotę pożyczki

- okres spłaty zobowiązania (w przypadku pożyczek na czas określony)

- wszelkie opłaty związane ze zobowiązaniem (oprocentowanie, prowizja i inne)

- zasady dotyczące przedłużenia okresu spłaty lub odroczenia płatności

- informacje na temat możliwości odstąpienia od umowy

- dane na temat możliwości wypowiedzenia umowy lub wcześniejszej spłaty.

Jeśli jednak nie ma się czasu lub chęci, aby przygotowywać umowę samodzielnie, nic również nie stoi na przeszkodzie, aby pobrać gotowy dokument i uzupełnić go własnymi danymi.

Umowa pożyczki – podatek

Jeśli umowa pożyczki jest zawierana między osobą prywatną a firmą pożyczkową lub bankiem, nie trzeba się przejmować kwestią podatków – w takiej sytuacji pożyczkobiorca nie musi płacić żadnej daniny. Inaczej jest w przypadku pożyczek prywatnych.

Przy tego typu zobowiązaniach obowiązuje podatek od czynności cywilnoprawnych (PCC). Jego stawka wynosi 0,5% wartości zobowiązania (a więc samej pożyczonej kwoty, nie licząc odsetek i innych kosztów związanych z pożyczką). Przykładowo, w przypadku pożyczki o wartości 1000 złotych, podatek wyniesie 5 złotych. Do jego opłacenia zobowiązany jest pożyczkobiorca (nie pożyczkodawca) i ma on na to 14 dni od momentu zaciągnięcia pożyczki.

Warto wspomnieć, że dla podatku od pożyczki istnieje możliwość skorzystania z ulgi dla osób z zerowej (bez względu na kwotę) i pierwszej grupy podatkowej (pod warunkiem, że nie zostanie przekroczony limit wynoszący 9 637 złotych, obejmujący wszystkie pożyczki udzielone przez tę osobę w przeciągu ostatnich 5 lat).

Wypowiedzenie umowy pożyczki – co dalej?

Wypowiedzenie umowy pożyczki, w przypadku zobowiązania z określonym terminem spłaty, jest możliwe tylko w przypadku, kiedy pożyczkobiorca nie spłaca swojego zobowiązania w terminie. Jeśli zaś mamy do czynienia z pożyczką udzieloną na czas nieokreślony, to wierzyciel może wypowiedzieć ją (a więc w praktyce zażądać zwrotu pożyczonych środków) w dowolnym momencie, przy czym musi zachować wspomniany w umowie okres wypowiedzenia.

Co dzieje się po tym, kiedy klient otrzyma informację o wypowiedzeniu umowy? W takiej sytuacji musi on spłacić całość pożyczonej kwoty, wraz z odsetkami i innymi kosztami, w wyznaczonym terminie. Zazwyczaj wynosi on 30 dni w przypadku umów na czas określony i 6 tygodni w przypadku umów na czas nieokreślony. Dokładnych informacji na ten temat najlepiej szukać w podpisanych przez siebie dokumentach, informacja o terminie spłaty może też znaleźć się na dostarczonym dłużnikowi wypowiedzeniu.

W przypadku, gdyby dług nie został spłacony w wyznaczonym terminie, wierzyciel może podjąć kolejne kroki, takie jak na przykład rozpoczęcie procedury windykacji (a więc wysyłania płatnych monitów czy odwiedzania dłużnika w miejscu zamieszkania) czy wkroczenie na drogę sądową.

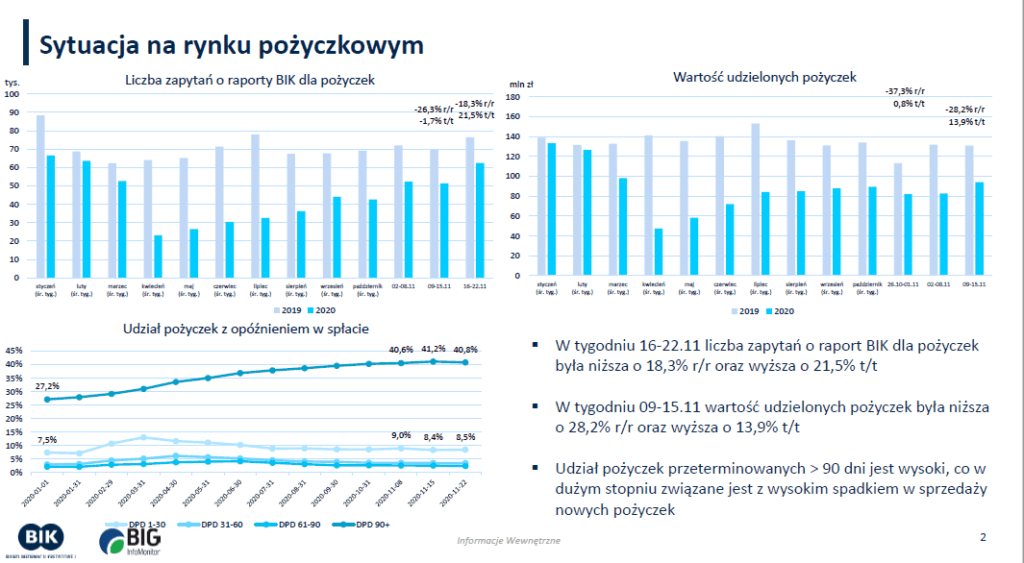

2 Źródło: https://yousave.pl/artykuly/sytuacja-na-rynku-pozyczkowym-2020-statystyki/651

Kiedy umowa pożyczki jest nieważna?

Umowa pożyczki może zostać uznana za nieważną, jeśli została sfałszowana, nie zawiera podpisów obu stron, bądź też została zawarta pod wpływem groźby lub szantażu (bądź dana osoba nie była świadoma konsekwencji swoich działań, przykładowo z uwagi na chorobę psychiczną). Podobnie w przypadku, gdy osoba, która ją zawarła, w istocie nie miała do tego prawa, na przykład ponieważ nie posiada pełnej zdolności do czynności prawnych (jest niepełnoletnia, częściowo lub całkowicie ubezwłasnowolniona).

Wreszcie cała pożyczka lub tylko jej część również może być nieważna, jeśli w jakiś inny sposób jest niezgodna z zapisami prawa lub współżycia społecznego. Warto pamiętać, że takie kwestie, jak chociażby prawo do odstąpienia od umowy lub maksymalna wysokość odsetek są ustanowione prawnie. Warto w związku z tym zapoznać się z takimi aktami prawnymi, jak Kodeks cywilny czy Ustawa o kredycie konsumenckim (pożyczki udzielane przez firmy pożyczkowe i banki są kwalifikowane jako kredyty konsumenckie, nie są nimi natomiast pożyczki udzielane przez osoby prywatne).

Jak podważyć umowę pożyczki?

Jeśli sądzimy, że umowa pożyczki zawiera zapisy niezgodne z prawem lub z jakiegoś względu jest ona nieważna, warto w pierwszej kolejności skontaktować się z prawnikiem. On rozważy sprawę i doradzi, czy warto w danej sytuacji podejmować dalsze działania.

W przypadku, gdy potwierdzi się, że istnieją przesłanki do uznania umowy za nieważną, sprawę należy zgłosić do sądu. Po zapoznaniu się ze szczegółami sprawy sędzia zadecyduje, czy jej część lub całość można uznać za wadliwą, czy też jest ona zgodna z przepisami prawa.

Umowa pożyczki – podsumowanie

Bez wątpienia umowa pożyczki to bardzo ważny dokument, który warto zachować w razie zaciągnięcia tego typu zobowiązania. Pozwoli ona rozwiać wszelkie wątpliwości, które mogłyby się pojawić w zakresie warunków spłaty. Dotyczy to nie tylko pożyczek udzielanych przez instytucje finansowe, ale również pożyczek prywatnych. Te drugie często udzielane są bez zawarcia formalnej umowy, a jedynie za sprawą porozumienia ustnego czy e-mailowego.

Takie rozwiązanie potrafi jednak prowadzić do konfliktów, w związku z czym lepszym wyjściem jest sporządzenie umowy pisemnej. Zwłaszcza biorąc pod uwagę, że można zawrzeć w niej wiele różnorodnych zapisów, aby dostosować ją do preferencji obu stron. Trzeba jedynie brać pod uwagę ograniczenia prawne – informacje na ich temat można znaleźć w Kodeksie cywilnym, który określa wszelkie przepisy związane z pożyczkami.

FAQ

Czy do umowy pożyczki można sporządzić aneks?

W każdej chwili można sporządzić aneks do umowy pożyczki, aby na przykład zmienić termin spłaty lub zmodyfikować inne zawarte w niej warunki (bądź też dodać nowe postanowienia). Powinien on zostać przygotowany w takiej formie, w jakiej powstała umowa pożyczki, a więc zazwyczaj będzie to forma pisemna.

Kiedy można odstąpić od umowy pożyczki?

Od umowy pożyczki można odstąpić w ciągu 14 dni bez konieczności podawania powodu. Pożyczkodawca nie może naliczyć za to żadnych dodatkowych opłat. Dłużnik musi jedynie zwrócić pożyczoną kwotę, a także odsetki za okres, w którym środki znajdowały się w jego posiadaniu. Ma na to 30 dni od poinformowania wierzyciela o odstąpieniu od umowy.

Czy umowa pożyczki musi zostać zabezpieczona?

Spłatę pożyczki można zabezpieczyć (na przykład za pomocą weksla lub zastawu), aby zmniejszyć ryzyko dla pożyczkodawcy, ale nie jest to wymagane prawnie. Informacje na temat sposobu zabezpieczenia, jego wartości i wszystkich innych związanych z nim aspektów powinny zostać dokładnie wskazane w umowie pożyczki.