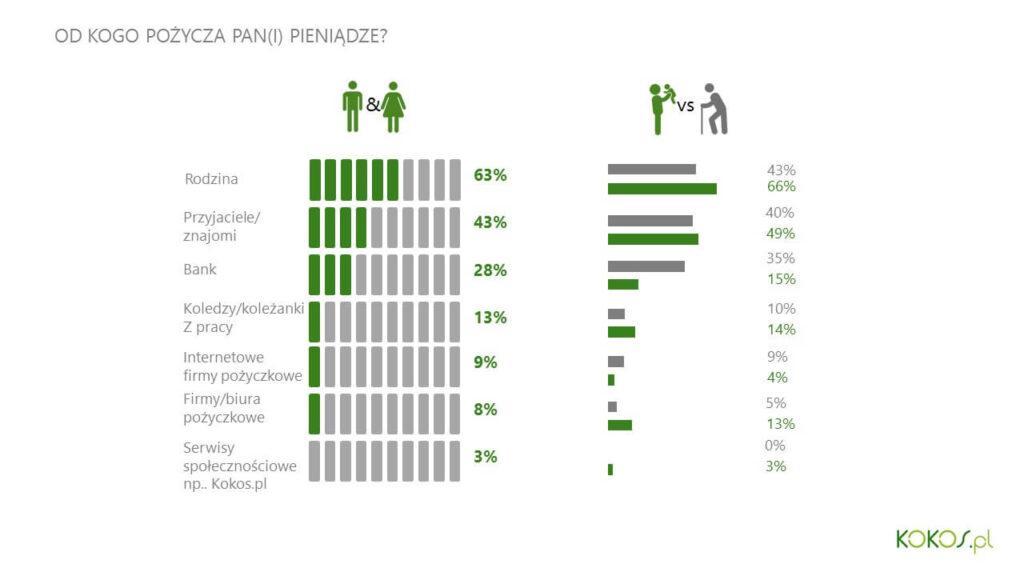

Pożyczać pieniądze można nie tylko od banku lub firmy pożyczkowej, ale też od drugiej osoby prywatnej, czy to takiej, którą znamy, czy nawet zupełnie obcej. W Polsce bardzo często dochodzi udzielania nieoprocentowanych pożyczek prywatnych, w przypadku których umowa została zawarta słownie. Zazwyczaj ma to miejsce w przypadku członków rodziny lub najbliższych znajomych. W takich przypadkach nie zwracamy często uwagi na formalności, takie jak podatek od pożyczki, jednak warto chwilę się nad nimi zastanowić, ponieważ ich niedopilnowanie może mieć dla nas poważne konsekwencje.

Nie każdy w ogóle zdaje sobie sprawę z tego, że w naszym kraju opodatkowane są pożyczki (chociaż nie wszystkie), jednak brak wiedzy nie zwalnia z przestrzegania prawa. W takim razie, ile wynosi podatek od pożyczki i kiedy trzeba go opłacić? Kto jest z niego zwolniony i jakie warunki trzeba spełnić, aby móc legalnie uchylić się od opłacenia podatku? Na te i inne pytania związane z podatkiem od pożyczki, a właściwie podatkiem od czynności cywilnoprawnych, odpowiemy poniżej.

Spis treści

Kogo obowiązkiem jest uregulowanie podatku od pożyczki?

W pierwszej kolejności warto wyjaśnić, na kim spoczywa obowiązek opłacenia podatku od pożyczki. Chociaż mogłoby się wydawać, że będzie musiał go opłacić pożyczkodawca (biorąc pod uwagę, że na dłuższą metę to on zyskuje dzięki pożyczce), to w rzeczywistości musi to zrobić pożyczkobiorca.

Podatek od pożyczki można opłacić bezpośrednio w kasie urzędu skarbowego odpowiedniego dla miejsca zamieszkania bądź przelewem. Nie wystarczy po prostu opłacić podatku, nie informując najpierw urzędu o szczegółach pożyczki. Do dopełnienia formalności niezbędne jest złożenie druku PCC-3.

PCC oznacza podatek od czynności cywilno-prawnych, ponieważ w praktyce nie istnieje coś takiego, jak dedykowany podatek od pożyczki. PCC to podatek o znacznie szerszym zakresie, który należy opłacić także na przykład w przypadku zakupu pojazdu od osoby fizycznej, a także właśnie w przypadku niektórych pożyczek. Musimy pamiętać, że to podatnik musi wiedzieć i pamiętać, że musi uiścić podatek i złożyć właściwy druk, sam też musi go obliczyć – zadanie to nie należy do urzędu skarbowego.

Podatek od pożyczki w rodzinie – kiedy trzeba go opłacać, a kiedy nie?

Przede wszystkim trzeba podkreślić, że podatek od pożyczki nie obowiązuje, kiedy jedną ze stron pożyczki jest firma zajmująca się właśnie udzielaniem pożyczek. W związku z tym, biorąc pożyczkę w firmie pożyczkowej, ani my, ani pożyczkodawca nie będzie zobowiązany niczego opłacać, nie ma też w takiej sytuacji obowiązku składania jakiegokolwiek druku.

Podatek dotyczy za to wszelkiej maści pożyczek prywatnych, czyli między innymi udzielanych członkom rodziny, przyjaciołom i znajomym, partnerom czy nawet całkowicie obcym osobom.

Są jednak pewne wyjątki, w przypadku których podatek wyniesie 0 złotych. Trzeba przy tym mieć świadomość, że nawet, jeśli podatek jest zerowy, to wciąż trzeba powiadomić właściwy urząd skarbowy o pożyczce. Takiego obowiązku nie ma tylko w przypadku, jak już wspomniano, brania pożyczki w banku lub firmie pożyczkowej.

PCC nie trzeba opłacać przy pożyczce prywatnej, niezależnie od jej wielkości, jeśli strony pożyczki należą do zerowej grupy podatkowej. W zerowej grupie podatkowej znajdują się: małżonek lub małżonka, dzieci, wnuki, rodzice, dziadkowie, pasierbowie i pasierbice, rodzeństwo, ojczym i macocha. Żeby jednak było to możliwe, należy spełnić dodatkowo dwa warunki:

- złożyć odpowiedni formularz w urzędzie skarbowym w okresie 14 dni od uzyskania pożyczki

- otrzymać pożyczkę na rachunek bankowy (albo rachunek prowadzony przez spółdzielczą kasę oszczędnościowo-kredytową) bądź przekazem pocztowym.

Nie możemy korzystać ze zwolnienia z podatku od czynności cywilno-prawnych dla członków najbliższej rodziny, jeśli środki zostaną przekazane w gotówce. Warto o tym pamiętać i zawczasu umówić się na dokonanie zamiast tego przelewu bądź wysłanie przekazu pocztowego.

1 Źródło: https://bluemedia.pl/pressroom/informacje-prasowe/coraz-chetniej-sie-zadluzamy-u-rodziny-i-znajomych-raport

Jednocześnie, dla osób znajdujących się w pierwszej grupie podatkowej, która obejmuje wszystkie wcześniej wspomniane osoby, a także teściów, zięciów i synowe, obowiązuje również kwota wolna od podatku. Wynosi ona 9 637 złotych, natomiast składa się na nią nie tylko jedna, ostatnia pożyczka, a wszystkie pożyczki udzielone danej osobie w przeciągu ostatnich 5 lat.

Jeśli ktoś należy do zerowej grupy podatkowej, lepszą opcją jest skorzystanie z całkowitego zwolnienia niezależnie od kwoty, ale w przypadku teściów, zięciów i synowych nie ma takiej możliwości i w tym przypadku przydatna jest kwota wolna od podatku. W przypadku, gdy pożyczka jej nie przekracza, podatek wynosi 0 złotych, a w przeciwnym wypadku jest naliczany od nadwyżki ponad kwotę wolną od podatku.

Pożyczka dla obcej osoby a kwota wolna od podatku od pożyczki

W przypadku pożyczek prywatnych udzielanych osobom spoza najbliższej rodziny również przewidziano sytuacje, w których podatku nie trzeba opłacać wcale. Jeśli pożyczamy od znajomych czy nawet całkiem obcych osób, obowiązuje kwota wolna od podatku wynosząca 5000 dla środków otrzymanych od jednej osoby bądź 25000 złotych dla środków otrzymanych od wielu osób. Podobnie, jak w przypadku kwoty wolnej od podatku dla rodziny, ta sama kwota obowiązuje nie tylko dla jednej pożyczki, a dla wszystkich środków otrzymanych w ciągu ostatnich 3 lat kalendarzowych.

Jeśli na przykład pożyczamy od znajomego 3000 złotych i w ciągu ostatnich 3 lat nie pożyczaliśmy nic od niego lub kogokolwiek innego, zmieścimy się w kwocie wolnej od podatku i nie będziemy musieli opłacać podatku od pożyczki. W przeciwnym wypadku pojawi się konieczność opłacenia PCC od kwoty ponad pozostałą do zużycia kwotę wolną od podatku.

Co więcej, prawo pozwala na całkowite zwolnienie od podatku od pożyczki w przypadku zobowiązań udzielonych przez przedsiębiorców, którzy nie mają w Rzeczypospolitej Polskiej siedziby lub zarządu, ale prowadzą działalność w zakresie kredytowania i udzielania pożyczek.

Na takie same warunki można liczyć, biorąc pożyczki z kas lub funduszów zakładowych, funduszów związków zawodowych, pracowniczych kas zapomogowo pożyczkowych, SKOK-ów czy z zakładowego funduszu świadczeń socjalnych. PPC nie trzeba także opłacać, jeśli pożyczka została udzielona przez udzielonych przez wspólnika (akcjonariusza) spółce kapitałowej.

Ile wynosi podatek od pożyczki?

Podatek od pożyczki wynosi 0,5% wartości udzielonego zobowiązania. Przykładowo, w przypadku pożyczki na kwotę 10 000 złotych, będzie to 50 złotych. Jeśli obowiązuje kwota wolna od podatku, to PCC nalicza się, odejmując jej wysokość od wartości pożyczki, a następnie mnożąc wynik razy 0,5%.

Jeśli nie dopełnimy formalności związanych z podatkiem (nie przekażemy urzędowi skarbowemu właściwych dokumentów w terminie i nie opłacimy podatku), może na nas zostać nałożona karna stawka podatku, wynosząca 20% wysokości pożyczki. W przypadku pożyczki na kwotę 10 000 złotych byłoby to więc 2000 złotych.

2 Źródło: http://lubartow.mamprawowiedziec.pl/aktualnosci/191182

Podatek od pożyczki – podsumowanie

Podatek od pożyczki to dość złożone zagadnienie, ale w praktyce przy większości pożyczek nie będziemy musieli się nim szczególnie martwić. Jeśli weźmiemy pożyczkę w banku lub firmie pożyczkowej, w ogóle nie będziemy musieli zaprzątać sobie tym głowy, a przy pożyczaniu od rodziny wystarczy w odpowiednim terminie złożyć właściwy formularz. Są jednak przypadki, kiedy opłacenie podatku od pożyczki będzie niezbędne i w takiej sytuacji trzeba zadbać o to, aby zrobić to nas czas, ponieważ w przeciwnym wypadku może nas to drogo kosztować.

Żeby nie ryzykować karnej stawki podatku, wynoszącej aż 20% pożyczonej kwoty, najlepiej po prostu od razu po otrzymaniu pożyczki pamiętać o wyliczeniu podatku, dostarczenia właściwych dokumentów do urzędu skarbowego i opłacenie go. PPC wynosi zaledwie 0,5% pożyczonej kwoty, a więc znacznie mniej niż będzie trzeba zapłacić, jeśli urząd skarbowy zauważy uchybienie (co wbrew pozorom nie jest wcale mało prawdopodobne – US może zgłosić się po podatek nawet po kilku latach od otrzymania pożyczki).