Okazji do prowadzenia negocjacji z bankiem jest wbrew pozorom wiele. Można robić to już przy zaciąganiu kredytu, w trakcie jego spłacania, a także w sytuacji, kiedy pojawiły się problemy z jego spłatą i wierzyciel zaczął prowadzić wobec nas działania windykacyjne. Nawet jeśli negocjacje z bankiem nie będą ostatecznie skuteczne, warto się ich podjąć, ponieważ można dzięki nim potencjalnie wiele zyskać.

Niektórzy godzą się na ogólnodostępną ofertę kredytu bez żadnej próby modyfikacji warunków lub kiedy nie są w stanie terminowo spłacać długu, zamiast kontaktować się z kredytodawcą, chowają głowę w piasek i mają nadzieję, że problem sam się rozwiąże. W rzeczywistości podejmowanie inicjatywy jest znacznie rozsądniejszym wyjściem, zarówno jeśli chodzi o negocjacje z bankami przy zaciąganiu kredytu, jak i negocjacje w trakcie trwania umowy. Tylko jak rzeczone negocjacje prowadzić, zwłaszcza jeśli nie mamy szerokiej wiedzy na temat bankowości i finansów?

Spis treści

Jak prowadzić negocjacje z bankami przed wzięciem kredytu?

Kiedy idziemy do sklepu spożywczego po podstawowe zakupy, nie mamy szerokich możliwości negocjacyjnych – obowiązują nas ceny wskazane na etykietach poszczególnych produktów. Inaczej jest w przypadku kredytów, czy to gotówkowych, czy innych. Na stronach internetowych wszystkich banków, a także na ich fizycznych ulotkach promocyjnych, znaleźć możemy gotowe propozycje poszczególnych kredytów, wraz z informacjami o ich oprocentowaniu, czy prowizji.

Jeśli jednak skontaktujemy się z przedstawicielem banku, w praktyce może okazać się, że istnieje pewne pole manewru i ogólnodostępne warunki podlegają pewnym negocjacjom. Nie zawsze będą one oczywiście skuteczne – dużo zależy tu od naszej sytuacji finansowej. Na lepsze oferty mogą liczyć przede wszystkim osoby w dobrej sytuacji finansowej, które stanowią dla banku niewielkie ryzyko. Nie bez znaczenia jest dotychczasowa historia kredytowa – liczne pozytywne wpisy będą świadczyć na naszą korzyść podczas negocjacji i poświadczać o naszej wiarygodności.

Niekiedy użytecznym argumentem może być także bycie stałym klientem banku, czyli prowadzenie w nim od dłuższego czasu konta bankowego, czy korzystanie z innych oferowanych przez niego produktów, takich jak lokaty czy karty kredytowe. Wiele banków posiada oferty specjalnie przygotowane dla stałych klientów, natomiast należy podchodzić do nich ostrożnie, ponieważ wbrew pozorom nie zawsze będą korzystniejsze niż te, które dostępne są dla każdego.

Co można negocjować przed podpisaniem umowy?

Co podlega negocjacjom? Przede wszystkim oprocentowanie i prowizja. Warto zwrócić na nie swoją uwagę zwłaszcza w przypadku kredytów hipotecznych, gdzie nawet pozornie niewielka różnica na przestrzeni lat może oznaczać dziesiątki tysięcy złotych oszczędności.

Przy tym musimy pamiętać, że na oprocentowanie kredytu hipotecznego składają się dwie części: zmienna stopa procentowa WIBOR, na którą banki nie mają wpływu oraz marża, stanowiąca dla kredytodawcy główne źródło zarobku. Podczas negocjacji powinno nas interesować właśnie obniżenie marży, co jak najbardziej leży w zakresie możliwości banku.

Zwłaszcza w przypadku kredytów długoterminowych mogą nas interesować również warunki i opłaty związane z takimi działaniami, jak wcześniejsza spłata kredytu, czy jego nadpłacanie. Nawet jeśli aktualnie mamy plany spłacać dług zgodnie z harmonogramem, możliwe jest, że w przyszłości zdarzy nam się duży zastrzyk gotówki i będziemy chcieli uregulować kredyt przed terminem.

Negocjacje w trakcie trwania umowy – czy są możliwe?

Nie jest tak, że w momencie, kiedy podpisaliśmy umowę sprawa jest zamknięta i wszelkie dalsze negocjacje z bankiem są niemożliwe. Wciąż mamy spore pole do manewru, przede wszystkim w sytuacji, kiedy terminowa spłata długu zacznie sprawiać nam trudności. Negocjacje w trakcie trwania umowy mogą niejednokrotnie uratować nas, kiedy znajdziemy się w ciężkim położeniu.

Banki zdają sobie sprawę z faktu, że na przestrzeni czasu wiele może się w życiu ich klientów zmienić, w tym na gorsze, dlatego udostępniają szereg możliwości pozwalających na zmianę warunków spłaty kredytu już po jego zaciągnięciu. Zostaniemy o nich poinformowani na ostatecznym wezwaniu do zapłaty, ale nic nie stoi na przeszkodzie, aby spróbować skorzystać z nich szybciej – przeciwnie, im wcześniej zareagujemy na pojawiające się problemy finansowe, tym łaskawszym okiem spojrzy na nas kredytodawca.

Należy pamiętać, że na wszystkie zmiany i aneksy do umowy zgodzić się musi bank i zależy to od jego dobrej woli. Jeśli będziemy zbyt długo zwlekać z kontaktem i nie byliśmy dotychczas dobrymi klientami, negocjacje mogą okazać się trudne. Do najpopularniejszych rozwiązań oferowanych przez większość banków należy możliwość wydłużenia okresu spłaty i wzięcia tak zwanych wakacji kredytowych.

Wydłużenie okresu spłaty działa na bardzo prostej zasadzie – kredyt spłacany jest dłużej niż pierwotnie zakładano, a raty są przeliczane na nowo, przez co spada ich wysokość. To dobry pomysł, kiedy nasza sytuacja finansowa na stałe się pogorszyła, ponieważ na przykład zmieniliśmy pracę na gorzej płatną i dotychczasowa wysokość rat stała się dla nas zbyt wymagająca.

Wakacje kredytowe to z kolei kilkumiesięczna przerwa w spłacie rat – ich całości bądź jedynie części odsetkowej lub kapitałowej. Pominięte raty oczywiście nie znikają, a i tak kiedyś będzie trzeba je uregulować. Mogą one zostać podzielone na części i dodane do kolejnych rat, zwiększając ich wysokość lub przeniesione na koniec okresu spłaty. Wakacje kredytowe zwiększają całkowity koszt kredytu, ale pozwalają przez kilka miesięcy pracować nad poprawieniem swojej sytuacji finansowej bez groźby windykacji, czy naliczania odsetek karnych.

Negocjacje z bankiem w sprawie zadłużenia

W sytuacji, kiedy nie zareagowaliśmy odpowiednio szybko i doszło już do znacznych opóźnień w spłacie kredytu, bank rozpocznie procedurę windykacji. Możemy spodziewać się płatnych monitów (SMS-owych, telefonicznych, e-mailowych czy listownych), a nawet wizyt przedstawicieli windykatora w naszym miejscu zamieszkania. Kolejnym krokiem, jeśli wciąż nie uda się dojść do porozumienia, będzie skierowanie sprawy do sądu i doprowadzenie do egzekucji komorniczej.

Zarówno podczas etapu windykacji, jak i nawet już po rozpoczęciu egzekucji komorniczej, wciąż mamy możliwość polubownego załatwienia sprawy i na przykład rozłożenia długu na raty. Należy pamiętać, że komornik nie jest stroną w sprawie i jakiekolwiek prowadzone z nim negocjacje nie mają żadnej mocy prawnej. Konieczne jest zwracanie się bezpośrednio do wierzyciela.

Prowadząc negocjacje z bankiem w sprawie zadłużenia, warto dobrze uzasadnić przyczynę swoich problemów finansowych i podkreślić, że nie jest naszym celem unikanie odpowiedzialności za zaciągnięte długi, ale znaleźliśmy się w ciężkiej sytuacji nie ze swojej winy (a przykładowo z powodu poważnych problemów zdrowotnych, czy nagłego zwolnienia z przyczyn ekonomicznych).

Powinniśmy także przedstawić plan spłaty, zgodny z naszymi możliwościami finansowymi i realistyczny do spełnienia. Obiecywanie czegoś, czego nie będziemy mogli później wykonać będzie źle na nas rzutowało i sprawi, że przestaniemy być w oczach banku, czy windykatora wiarygodnym partnerem do negocjacji. Nie możemy także zanadto przesadzać – jeśli już zgodzono się na nasze warunki, nie powinniśmy naciskać dalej i próbować nagiąć negocjacje jeszcze bardziej na naszą korzyść.

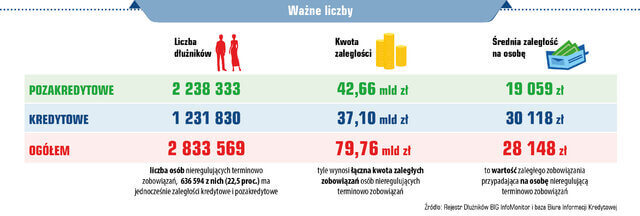

1 Źródło: https://media.bik.pl/informacje-prasowe/514237/raport-infodlug-polacy-wchodza-w-kryzys-z-80-mld-zl-niesplaconych-dlugow

Negocjacje z bankami – podsumowanie

Prowadzenie negocjacji z bankami dla wielu osób, zwłaszcza nieposiadających odpowiedniej wiedzy, może być stresującym doświadczeniem. Mimo wszystko warto się tego wyzwania podjąć ponieważ, jeśli zakończy się dla nas pomyślnie, możemy sporo dzięki niemu zyskać. Zarówno, jeśli chodzi o negocjacje w trakcie trwania umowy, jak i negocjacje z bankami jeszcze przed jej podpisaniem. Zawsze też można powierzyć to zadanie specjaliście.