Nawet, jeśli komuś jeszcze nie zdarzyło się zaciągać jakichkolwiek zobowiązań finansowych, zapewne niejednokrotnie natrafił na takie frazy, jak „kredyt gotówkowy” czy „kredyt hipoteczny”. Kredyt konsumencki jest znacznie mniej znany, a jednocześnie posiada dedykowaną sobie ustawę. Ustawa o kredycie konsumenckim powstała w 2011 roku i znacząco zmieniła zasady funkcjonowania zobowiązań finansowych w Polsce, ale wiele osób nigdy nawet o niej nie słyszało.

Warto to zmienić, ponieważ jest to ustawa, która w znacznym stopniu chroni interesy zarówno kredytobiorców, jak i kredytodawców. Czego konkretnie dotyczy i jakie prawa wprowadza? Jakie kredyty obejmuje, a jakie niekoniecznie? Najważniejsze informacje na ten temat zostały zebrane poniżej. Zapraszamy!

Spis treści

Czym jest Ustawa o kredycie konsumenckim?

Ustawa z dnia 12 maja 2011 r. o kredycie konsumenckim weszła w życie 18 grudnia tego samego roku. Oznacza to, że stosuje się ją wobec zobowiązań finansowych zaciągniętych po 18 grudnia 2011 – w przypadku umów zawartych przed tym dniem obowiązują dalej stare przepisy. To dokument prawny wprowadzający definicję kredytu konsumenckiego, a także zasady, na których może on być udzielany i spłacany.

Kredyt konsumencki jest zobowiązaniem zaciąganym przez osoby fizyczne, na cele niezwiązane z prowadzoną działalnością gospodarczą. Ustawa o kredycie konsumenckim stanowi, że jego wartość może wynieść maksymalnie 255 550 złotych bądź równowartości tej kwoty w walucie obcej – w przypadku przekroczenia tej kwoty do danego zobowiązania nie można odnieść zapisów ustawy.

Jednocześnie kredyt konsumencki może być jedynie zobowiązaniem finansowym niezabezpieczonym hipoteką, w związku z czym do tego typu kredytów nie można zaliczyć kredytów hipotecznych. Co ważne, jeśli kredyt został co prawda udzielony na remont nieruchomości, ale nie zabezpieczono go hipoteką, jest to kredyt konsumencki (o ile spełnia pozostałe warunki).

1 Źródło: https://www.money.pl/gospodarka/wiadomosci/artykul/kredyty-konsumpcyjne-zadluzenie-pozyczka,14,0,2385166.html

Czy pożyczki pozabankowe również są kredytami konsumenckimi?

W ofertach firm pożyczkowych nigdy nie pada słowo „kredyt” – takie produkty finansowe mogą oferować jedynie banki, działające na zasadach opisanych w ustawie Prawo bankowe (podczas gdy firmy pożyczkowe udzielają pożyczek w oparciu o Kodeks cywilny).

Mogłoby się więc wydawać, że pożyczki pozabankowe (a także pożyczki bankowe, ponieważ warto zauważyć, że poza kredytami banki udzielają też pożyczek) nie podlegają pod ustawę o kredycie konsumenckim. W rzeczywistości jest jednak inaczej.

Jako kredyty konsumenckie kwalifikuje się nie tylko kredyty udzielane przez banki (czy to gotówkowe, czy konsolidacyjne, samochodowe lub odnawialne), ale również pożyczki. Muszą one jedynie spełnić wspomniane wcześniej warunki, a więc nie mogą być zabezpieczone hipoteką i muszą opiewać na kwotę niższą niż ustalony limit.

Zarówno w przypadku kredytów, jak i pożyczek ustawa o kredycie konsumenckim obowiązuje w ten sam sposób i daje te same przywileje, a więc między innymi możliwość wcześniejszej spłaty zobowiązania. Warto znać swoje prawa, aby w razie potrzeby móc z nich skorzystać i oszczędzić swój czas oraz pieniądze.

Jakie są najważniejsze zapisy ustawy o kredycie konsumenckim?

Ustawa o kredycie konsumenckim wprowadza bardzo wiele różnorodnych przepisów. Część z nich ma jedynie charakter formalny i nie wpływa znacząco na koszt zobowiązania czy uprawnienia kredytobiorcy, część zaś jest bardzo znacząca i warta szczególnej uwagi. Oto najważniejsze zapisy, które warto znać przed zaciągnięciem jakiegokolwiek zobowiązania finansowego.

Według ustawy o kredycie konsumenckim kredytobiorca może odstąpić od umowy

Ustawa daje kredytobiorcy prawo do odstąpienia od umowy kredytu konsumenckiego (czyli w praktyce również na przykład pożyczki pozabankowej) w ciągu 14 dni od jej zawarcia. Dłużnik nie musi podawać powodu takiej decyzji, a wierzyciel nie ma prawa nie zaakceptować odstąpienia od umowy. Zazwyczaj wzór formularza do wypełnienia przesyłany jest pożyczkobiorcy lub kredytobiorcy wraz z umową.

Co więcej, odstąpienie od umowy o kredyt konsumencki nie może wiązać się z żadnymi dodatkowymi kosztami lub opłatami. Po odstąpieniu od umowy dłużnik musi jedynie zwrócić całość kwoty, którą wypłacił mu wierzyciel, a także zapłacić odsetki za okres, przez który pożyczone środki były w jego posiadaniu. Na uregulowanie długu jest 30 dni.

Ustawa daje prawo do wcześniejszej spłaty zobowiązania

Kolejnym ważnym zapisem ustawy o kredycie konsumenckim jest ten dotyczący wcześniejszej spłaty kredytu. Daje on kredytobiorcom prawo do dokonania wcześniejszej spłaty zobowiązania w dowolnym momencie, czyli zarówno na początku okresu spłaty zobowiązania, jak i w przypadku, kiedy zbliża się jego koniec.

Poza wcześniejszą spłatą klient może także w każdej chwili dokonać częściowej spłaty w wybranej przez siebie kwocie.

Kredytobiorca ma prawo do proporcjonalnego zwrotu kosztów

Zdarza się, że przy zaciąganiu kredytu lub pożyczki dłużnik od razu opłaca całość prowizji lub innych opłat. Jeśli zobowiązanie jest spłacane zgodnie z harmonogramem, nie ma to dużego znaczenia. Jest to jednak istotne, jeśli doszło do wcześniejszej spłaty kredytu lub pożyczki (do czego, jak już wskazano powyżej, klient ma w każdej chwili prawo).

Ustawa o kredycie konsumenckim (a konkretnie jej artykuł 49, ustęp 1) gwarantuje, że w przypadku wcześniejszej spłaty zobowiązania klient ma prawo do proporcjonalnego zwrotu poniesionych z góry kosztów związanych z kredytem. Dotyczy to między innymi prowizji oraz ubezpieczenia.

W praktyce oznacza to, że, jeśli kredytobiorca od razu zapłacił całość prowizji, po czym spłacił dwuletni kredyt w ciągu 12 miesięcy, należy mu się zwrot połowy opłaconej sumy. W przypadku, gdyby instytucja finansowa nie chciała dokonać takiego zwrotu, można złożyć na nią skargę do Rzecznika Finansowego.

2 Źródło: https://rf.gov.pl/tag/kredyt-konsumencki/

Instytucje finansowe objęte są obowiązkiem informacyjnym

W większości ofert kredytów, zarówno w Internecie, jak i telewizji i nie tylko, zazwyczaj znaleźć można takie elementy, jak RRSO czy przykład reprezentacyjny. Nie pojawiają się one tam bez powodu. Każda instytucja finansowa oferująca pożyczki lub kredyty objęta jest obowiązkiem informacyjnym, tak, aby potencjalni klienci mogli podjąć przemyślaną, odpowiednią w swojej sytuacji decyzję.

Wśród obowiązków kredytodawców zawartych w ustawie o kredycie konsumenckim można znaleźć między innymi obowiązek dostarczenia klientowi darmowego projektu umowy oraz harmonogramu spłaty zobowiązania. Ponadto bank lub inna instytucja finansowa powinna dostarczyć potencjalnemu klientowi formularz informacyjny, w którym będą znajdowały się wszystkie najważniejsze dane dotyczące danej oferty.

Mowa tutaj między innymi o typie kredytu, okresie trwania umowy, kwocie zobowiązania, oprocentowaniu i innego rodzaju kosztach.

Ustawa o kredycie konsumenckim – podsumowanie

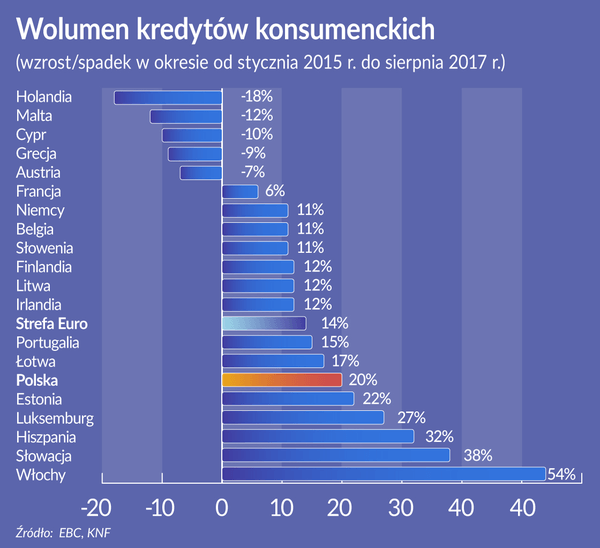

Ustawa o kredycie konsumenckim to dokument, który powinien znać każdy Polak. Jeśli nie w całości, to chociaż częściowo. Niejednokrotnie może się to okazać przydatne, ponieważ ogromna ilość zaciąganych w naszym kraju zobowiązań finansowych to właśnie kredyty konsumenckie.

Ich jedynymi poważnymi rywalami pod względem popularności są kredyty hipoteczne (w przypadku których obowiązuje Ustawa z dnia 23 marca 2017 r. o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami) oraz kredyty firmowe.

Warto pamiętać przede wszystkim, że kredytami konsumenckimi są nie tylko kredyty, ale też pożyczki. Bardzo wartościowa będzie też wiedza w kwestii prawa do zwrotu części prowizji i innych opłat w przypadku wcześniejszej spłaty zobowiązania (a także tego, że pożyczkobiorca lub kredytobiorca ma prawo do dokonania wcześniejszej spłaty w każdym momencie, bez konieczności uzyskania zgody wierzyciela).