W zależności między innymi od rocznika, stanu i modelu, zakup pojazdu może kosztować od kilku tysięcy złotych do nawet kilku milionów. Dla wielu osób i firm taki wydatek może być niemożliwy do pokrycia z własnych środków, ale jednocześnie pojazd jest niezbędny do pracy, wykonywania niezbędnych czynności czy prawidłowego funkcjonowania firmy. W niektórych przypadkach, co prawda oszczędności są wystarczające, aby zakupić pojazd za gotówkę, ale kredytobiorca woli zachować je na czarną godzinę, a zamiast tego zaciągnąć kredyt samochodowy.

Kredyt samochodowy jest bardzo popularnym wśród Polaków rodzajem zobowiązania finansowego. Tego typu kredyty, często w kilku różnych wersjach, oferuje spora ilość banków. Zanim jednak zdecydujemy się na zaciągnięcie tego typu kredytu, jest kilka aspektów, które powinniśmy rozważyć. Na czym dokładnie taki kredyt polega? Jakie wymagania trzeba spełnić, żeby go otrzymać i co zrobić, aby zaciągnąć go na najlepszych możliwych warunkach? Te i inne kwestie szczegółowo omówimy w dalszej części tego artykułu. Zapraszamy!

Spis treści

Na czym polega kredyt samochodowy?

Kredyt samochodowy jest zobowiązaniem celowym. Jak wskazuje już sama jego nazwa, można przeznaczyć go na zakup samochodu, czy to osobowego, czy dostawczego. Wiele banków umożliwia też finansowanie w ten sposób między innymi ciężarówek, skuterów, quadów i innego typu pojazdów. W zależności od oferty i zasad panujących w danym banku, dzięki kredytowi samochodowemu można zakupić pojazd nowy lub używany.

W przypadku pojazdów używanych sprzedającym może być komis lub dealer, ale też osoba prywatna. Środki z kredytu można wykorzystać tylko i wyłącznie na zakup konkretnego pojazdu, wymienionego w umowie kredytowej, nie można wydać ich na żaden inny cel. Wyjątkiem jest sytuacja, w której kredyt jest udzielany na więcej niż 100% wartości pojazdu. W takim wypadku dodatkowa gotówka przekazywana jest kredytobiorcy i może on swobodnie nią dysponować.

Maksymalna kwota kredytu może być bardzo wysoka, aczkolwiek wiele w tej kwestii zależy od banku, a także od zdolności kredytowej wnioskującego. Okres spłaty takiego zobowiązania wynosi z reguły od kilku do kilkunastu lat, z możliwością wcześniejszej spłaty.

Kredyt samochodowy może, ale nie musi wiązać się z koniecznością wniesienia wpłaty własnej w wysokości kilkunastu lub kilkudziesięciu procent wartości pojazdu. Inną formą zabezpieczenia stosowaną przez bank może być przewłaszczenie częściowe pojazdu czy też cesja praw z polisy AC.

1 Źródło: https://inwestomat.eu/ile-kredytu-ma-przecietny-polak/

Najpopularniejsze rodzaje kredytu samochodowego

Wśród kredytów samochodowych występuje bardzo duża różnorodność. Można zazwyczaj spłacać je poprzez zwykle, comiesięczne raty (równe lub malejące, w zależności od oferty banku lub decyzji kredytobiorcy), ale nie tylko. Niekiedy zdarza się też możliwość zakupu pojazdu na kredyt dwuratalny (50/50), w którym to przypadku wpłacamy 50% wartości pojazdu od razu, a drugie 50% po jakimś czasie, na przykład po roku lub dwóch.

Kredyty samochodowe występują także w formie tak zwanych kredytów balonowych. W takim przypadku przez większość okresu spłaty raty będą niższe, a za to ostatnia rata, czyli właśnie rata balonowa (nazywana niekiedy również ratą z wykupem) będzie bardzo wysoka. Za jej pomocą może być spłacone nawet kilkadziesiąt procent kapitału kredytu.

Nie można jednoznacznie powiedzieć, aby któraś z tych opcji była lepsza lub gorsza. Wszystko zależy od możliwości finansowych danej osoby lub firmy. Dla niektórych kredytobiorców pewniejszym, wygodniejszym rozwiązaniem będą tradycyjne kredyty z ratami równymi, inni zaś, jeśli dysponują pewnym zapasem gotówki, mogą chcieć skorzystać z rat 50/50. Ta druga opcja charakteryzuje się relatywnie niewielkimi kosztami, z racji na fakt, że pierwsze 50% kredytu jest spłacane od razu.

Jakie wymagania trzeba spełnić, aby otrzymać kredyt samochodowy?

Wymagania w przypadku kredytów samochodowych są bardzo podobne do tych, z którymi można się spotkać przy innych zobowiązaniach finansowych. W szczególności chodzi tutaj o zdolność kredytową danej osoby, czyli jej zdolność do terminowej spłaty zadłużenia.

Zdolność kredytowa jest obliczana na podstawie takich aspektów, jak wysokość dochodów, forma zatrudnienia, aktualnie spłacane kredyty i pożyczki, koszty utrzymania oraz ilość osób będących na naszym utrzymaniu. Każdy bank może obliczać ją nieco inaczej, a także akceptować inny poziom ryzyka kredytowego, w związku z czym odmowa w jednym banku nie musi oznaczać, że taką samą decyzję podejmie inna instytucja.

Historia kredytowa, sprawdzana za pomocą bazy Biura Informacji Kredytowej, to zapis wszystkich aktualnie spłacanych kredytów i niektórych pożyczek (a także części zobowiązań już uregulowanych). Dzięki historii kredytowej łatwiej jest kredytodawcy oszacować, czy dana osoba jest godna zaufania i czy prawdopodobnie będzie spłacała zobowiązanie w terminie. Negatywne wpisy w historii kredytowej mogą znacznie zmniejszyć szanse na otrzymanie pozytywnej decyzji kredytowej, aczkolwiek wiele zależy też od tego, jak długie były opóźnienia.

Przy wnioskowaniu o kredyt samochodowy trzeba nie tylko dostarczyć dokumenty potwierdzające zarobki klienta (czyli na przykład zaświadczenie o dochodach od pracodawcy lub wyciąg z konta bankowego), ale też dokumenty związane z pojazdem, który chcemy za pomocą kredytu zakupić. Warto jednak wiedzieć, że wiele banków pozwala na złożenie wniosku bez znajomości numeru VIN pojazdu – kredytobiorca może podać go danej instytucji finansowej dopiero po otrzymaniu decyzji kredytowej.

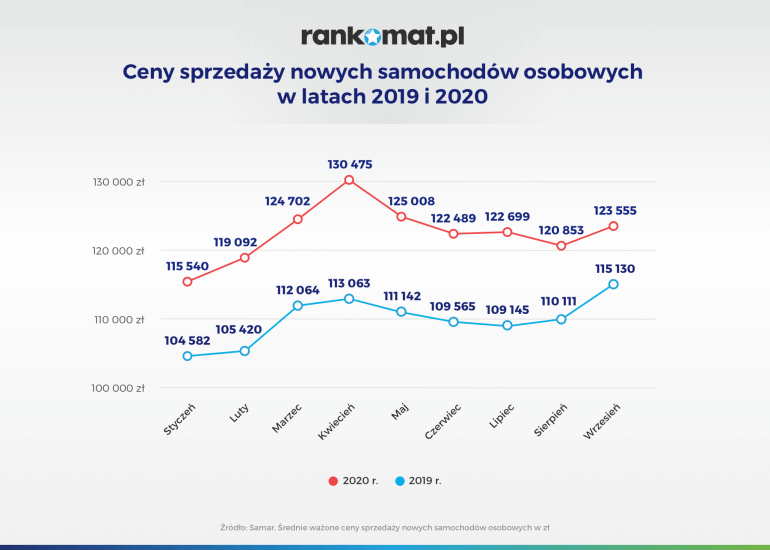

2 Źródło: https://rankomat.pl/samochod/sprzedaz-nowych-samochodow

Co zrobić, żeby otrzymać najlepsze warunki kredytu samochodowego?

Oferty kredytu samochodowego znajdziemy w wielu polskich bankach. Co więcej, w wielu przypadkach będziemy w stanie odszukać kilka różnych ofert kredytów samochodowych w jednej instytucji finansowej, na przykład inną ofertę dla samochodów używanych, a inną dla pojazdów nowych.

Podjęcie właściwej decyzji może okazać się trudne, zwłaszcza, jeśli ktoś nie ma dużej wiedzy lub doświadczenia w zakresie finansów i bankowości. Jest to o tyle istotne, że w przypadku kredytów samochodowych mówimy często o bardzo dużych kwotach, a więc korzystając z nieopłacalnej oferty można sporo przepłacić. Z tego względu lepszym wyjściem może być skontaktowanie się z profesjonalistą.

Pośrednik kredytowy przeanalizuje sytuację finansową danego klienta i znajdzie taką ofertę kredytu, która będzie dla niego najkorzystniejsza. Będzie także negocjował z bankiem, aby jeszcze bardziej poprawić warunki kredytu oraz pomoże w załatwieniu wszelkich formalności.

Kredyt samochodowy – podsumowanie

Nie bez powodu kredyt samochodowy jest tak lubiany, zarówno przez osoby prywatne, jak i przedsiębiorców. Pozwala on stosunkowo szybko i sprawnie pozyskać wymarzony pojazd, czy to nowy, czy używany. Możliwość dopasowania trybu spłaty do swoich preferencji (czyli na przykład wybrania zwykłego kredytu z comiesięcznymi ratami lub kredytu z ratami balonowymi) sprawia, że każdy powinien znaleźć takie rozwiązanie, które będzie dla niego optymalne. Przede wszystkim pod względem finansowym – warto zdecydować się na taką opcję, która będzie wygodna i bezproblemowa do terminowej spłaty.

Żeby jednak otrzymać wymarzony kredyt samochodowy, zazwyczaj trzeba będzie spełnić pewne warunki, czy to w zakresie historii i zdolności kredytowej, czy wkładu własnego (aczkolwiek nie zawsze będzie on wymagany). Jeśli chcemy mieć pewność, że uzyskamy pozytywną decyzję kredytową, a do tego nie przepłacimy, dobrym rozwiązaniem jest poproszenie o pomoc wykwalifikowanego doradcę kredytowego. Ciekawym rozwiązaniem jest także leasing, czy to leasing dla firm, czy leasing konsumencki. Również cieszy się on sporą popularnością, a przy tym pod pewnymi względami znacznie różni się on od kredytu.