Jeśli ktoś już zaciągnął w swoim życiu zobowiązanie finansowe bądź też rozważa taką ewentualność, zapewne zdarzyło mu się natknąć na takie pojęcie, jak scoring kredytowy. Na pierwszy rzut oka może wydawać się on skomplikowanym konceptem, jednak w rzeczywistości wystarczy poczytać nieco na jego temat, aby szybko pojąć, czym on jest i od czego zleży.

Zdecydowanie warto to zrobić, ponieważ rzeczony scoring może mieć duży wpływ na to, czy bank zdecyduje się udzielić kredytu. Dobrze jest więc wiedzieć, co to właściwie jest, ale też jak sprawdzić swój indywidualny scoring i co zrobić, jeśli okaże się on zbyt niski. Wszystkie kluczowe informacje na ten temat zostały zebrane w dalszej części tego artykułu.

Spis treści

Scoring kredytowy – co to znaczy?

Scoring kredytowy to wynik równania matematycznego, reprezentujący wiarygodność kredytową określonej osoby. Można znaleźć go między innymi w raporcie kredytowym Biura Informacji Kredytowej na swój temat, natomiast niektóre instytucje mogą także obliczać go na własną rękę.

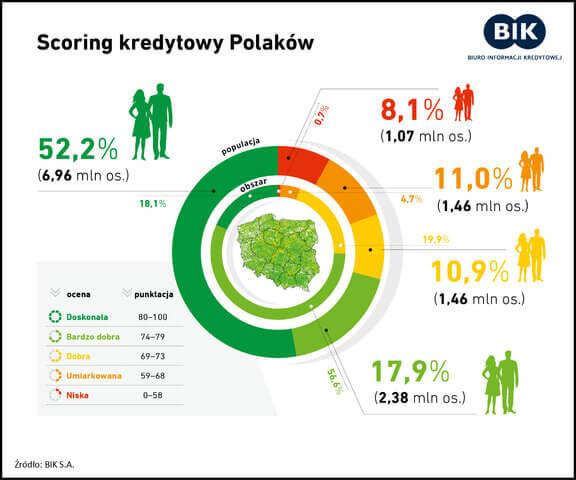

Wynik obliczania scoringu kredytowego w BIK-u mieści się w przedziale od 1 do 100, gdzie 100 jest wynikiem idealnym, oznaczającym bardzo wiarygodnego klienta, który z dużym prawdopodobieństwem będzie spłacał swoje zobowiązania w terminie.

BIK oblicza scoring poprzez porównanie danej osoby z innymi dłużnikami w bazie. Wynik punktowy zależy od tego, jak bardzo pod różnymi względami klient jest podobny do najlepszych kredytobiorców, czyli takich, którzy nigdy nie spóźniają się z regulowaniem swoich należności.

1 Źródło: https://media.bik.pl/informacje-prasowe/454131/bik-prawie-7-mln-polakow-ma-doskonaly-scoring

Co wpływa na scoring kredytowy BIK?

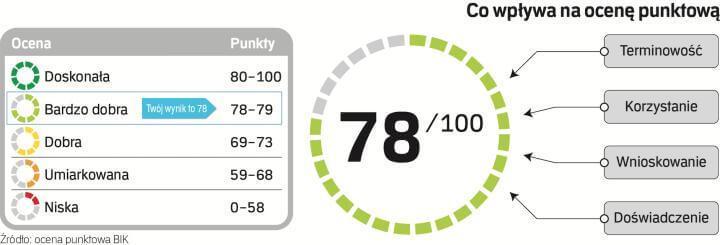

Obliczając scoring kredytowy, czyli inaczej wynik punktowy danej osoby, Biuro Informacji Kredytowej analizuje przede wszystkim takie elementy jego profilu, jak doświadczenie, terminowość spłat dotychczasowych zobowiązań.

Nie bez znaczenia jest również stopień i częstotliwość wykorzystywania limitów na koncie oraz przyznanych kart kredytowych. Kolejny aspekt to również to, jak często dana osoba wnioskuje o różne produkty finansowe i otrzymuje odmowy. Zbyt duża liczba odrzuconych wniosków w ciągu ostatnich 12 miesięcy będzie negatywnie wpływała na scoring.

Jednocześnie Biuro Informacji Kredytowej zdaje sobie sprawę z tego, że chcąc zaciągnąć tylko jeden kredyt, wiele osób składa wnioski w różnych instytucjach, ponieważ porównuje ich oferty. W związku z tym wszystkie wnioski o ten sam typ kredytu, złożone w różnych bankach w ciągu 14 dni, są liczone jako tylko jedno zapytanie kredytowe.

Scoring kredytowy – jak sprawdzić?

Scoring kredytowy BIK można sprawdzić, wnioskując do tej instytucji o raport na swój temat. Taki raport jednak wiąże się z koniecznością uiszczenia opłaty. Raz na pół roku każdy ma prawo zgłosić się do Biura o kopię informacji, które posiada ono na temat danej osoby, natomiast znajdują się w niej jedynie najbardziej podstawowe informacje. W takiej darmowej kopii danych nie znajdziemy informacji na temat wyniku punktowego – jest on zarezerwowany dla płatnego raportu.

Złożyć wniosek o raport można za pośrednictwem portalu internetowego BIK-u. Żeby jednak móc to zrobić, najpierw trzeba zarejestrować się i potwierdzić swoją tożsamość. Dane w bazie BIK-u dotyczące osób prywatnych nie są bowiem ogólnodostępne. Żeby uzyskać do nich dostęp, trzeba potwierdzić, że jest się daną osobą bądź, że posiada się od niej zgodę (z tego względu przy składaniu wniosku o kredy czy pożyczkę trzeba z reguły udzielić zgody na weryfikację w BIK-u).

Jak poprawić scoring BIK?

Odpowiedzi na pytanie, jak poprawić scoring kredytowy BIK jest kilka. Przede wszystkim trzeba dbać o to, aby zawsze spłacać swoje zobowiązania w terminie. Dodatkowo, ocena punktowa BIK może samoistnie zwiększyć się z czasem, wraz ze spłacaniem kolejnych zobowiązań, ponieważ BIK bierze pod uwagę także doświadczenie danej osoby w zakresie scoringu.

Szybkim sposobem na podniesienie swojego wyniku może być udzielenie zgody na dalsze przetwarzanie danych o już spłaconych zobowiązaniach, które zostały spłacone w terminie. Bez takiej zgody BIK nie może dalej brać ich pod uwagę przy wyliczaniu scoringu, a mają one na niego wpływ pozytywny.

Warto wiedzieć, że na scoring kredytowy BIK wpływają także przyznane limity na kontach, nawet, jeśli się z nich nie korzysta, jako że jest to potencjalne obciążenie dla domowego budżetu. Jednocześnie korzystanie z tych limitów w umiarkowanym stopniu wpływa na scoring pozytywnie. Jeśli więc mamy takie limity i ich nie wykorzystujemy, warto zacząć ich używać (aczkolwiek z umiarem) bądź całkowicie z ich zrezygnować.

2 Źródło: https://pieniadze.rp.pl/budzet-rodzinny/art17455361-sprawdz-score-a-dowiesz-sie-czy-jestes-wiarygodny

Scoring kredytowy – dla firm

Poza raportem dla klientów indywidualnych, BIK oferuje także raport BIK Moja Firma. Nie znajduje się w nim jednak scoring kredytowy, ponieważ wyliczanie wyniku punktowego jest wykonywane jedynie w przypadku klientów indywidualnych.

W raporcie kredytowym dla firm można znaleźć informację o ogólnej rzetelności firmy (na przykład oznaczenie „Płacę w terminie”), a także historię kredytową wraz z danymi dotyczącymi terminowości ostatniej raty i najgorszej dotąd płatności, natomiast nie ma tam wyniku punktowego.

Scoring kredytowy – podsumowanie

Bycie ocenianym w skali od 1 do 100, w zakresie swojej wiarygodności kredytowej może być mało komfortowym dla kredytobiorców konceptem, łatwo jednak zrozumieć, dlaczego scoring kredytowy został stworzony. Banki nie mogą bowiem pozwolić sobie na to, aby udzielać kredytów nierzetelnym klientom, ponieważ prędzej czy później stanowiłoby to zagrożenie dla płynności finansowej tych instytucji.

Scoring BIK pozwala im szybko, skutecznie i łatwo oszacować, czy dana osoba jest warta zaufania, czy też mogłaby potencjalnie mieć problemy ze spłatą. Warto przy tym przypomnieć, że scoring może zmieniać się w czasie, zarówno negatywnie, jak i pozytywnie. Jeśli więc sprawdziliśmy swój wynik i nie jest on satysfakcjonujący, nie powinniśmy się załamywać, a jak najszybciej podjąć opisane powyżej kroki prowadzące do tego, aby go podnieść.

FAQ

Jak wysoki scoring kredytowy pozwoli uzyskać kredyt?

Im wyższy scoring kredytowy BIK, tym lepiej, natomiast nie da się jednoznacznie wskazać, jaki wynik będzie minimalnym, który pozwoli uzyskać pozytywną decyzję kredytową. Wynika to z faktu, że każdy bank może akceptować inny poziom ryzyka i przyjmować inne progi scoringu. Znaczenie mają też parametry kredytu – długoterminowy kredyt hipoteczny, na dużą kwotę, może wymagać wyższego wyniku punktowego, niż na przykład niewielki kredyt gotówkowy.

W jakich sytuacjach warto sprawdzić swój scoring kredytowy?

Sprawdzenie scoringu kredytowego jest ważnym krokiem szczególnie, jeśli mamy w planach zaciągnięcie jakiegoś dużego zobowiązania, przykładowo kredytu hipotecznego. Poznanie swojego wyniku ułatwi oszacowanie, czy możemy liczyć na pozytywną decyzję kredytową i co powinniśmy jeszcze poprawić. Jednocześnie nawet, jeśli nie ma się aktualnie takich planów warto od czasu do czasu sprawdzić swój scoring, na wypadek, gdyby nieoczekiwanie się on obniżył. Może się bowiem na przykład okazać, że ktoś wyłudził kredyt na nasze dane i obniżył w ten sposób nasz wynik.

Czy scoring kredytowy BIK i zdolność kredytowa to jedno i to samo?

Scoring kredytowy, wyliczany przez Biuro Informacji Kredytowej, wyrażany w ocenie punktowej od 1 do 100, nie jest tym samym co zdolność kredytowa. Zdolność kredytową obliczają zazwyczaj same banki, a w kalkulatorach zdolności kredytowej wyrażana jest ona nie w punktach, a w maksymalnej wysokości kredytu, na jaką dana osoba może liczyć. Przykładowo scoring kredytowy może być równy 70 punktów, a zdolność kredytowa 300 tysięcy złotych. Nie należy więc mylić ze sobą tych dwóch pojęć i przy zaciąganiu zobowiązania warto zwrócić uwagę zarówno na zdolność kredytową, jak i scoring.